Что такое ОСАГО?

Садясь за руль автомобиля, вы принимаете обязательства по выполнению требований законодательства по обеспечению безопасности на дорогах. Сюда входит соблюдение правил дорожного движения, обеспечение исправности транспортного средства, оформление обязательной страховки гражданской ответственности. Мы собрали актуальную на 2024 г. информацию что такое ОСАГО, в чем его отличия от КАСКО, какие условия страхования, как оформить договор и не нарваться на мошенников, получить компенсацию за ущерб, каким образом потерпевшему возместят расходы и что ждет водителя без ОСАГО.

Что такое ОСАГО

Обязательное страхование автогражданской ответственности (ОСАГО) – это вид страхования, не связанный с защитой страхователя или его имущества. Страхуется его ответственность за причинение ущерба третьим лицам при дорожно-транспортных происшествиях. Если вы станете виновником ДТП, вам не придется оплачивать расходы на восстановление автомобиля пострадавшего, платить компенсацию, если причинен вред жизни и здоровью. Расходы берет на себя страховая компания.

Предложения ОСАГО с выгодой

| Страховые компании | Стоимость | Кэшбек |

|---|---|---|

| Абсолют Страхование | 7 130,33 ₽ | ✅ |

| Совкомбанк Страхование | 7 487,66 ₽ | ✅ |

| СберСтрахование | 8 525,65 ₽ | ✅ |

| Зетта Страхование | 8 578,72 ₽ | ✅ |

| МАКС | 8 638,43 ₽ | ✅ |

| Гелиос | 8 860,28 ₽ | ✅ |

По Закону страхование является обязательным для всех владельцев автомобилей. При отсутствии полиса будет наложен штраф.

Страховые компании не вправе отказать в оформлении ОСАГО клиенту, если он обратился за полисом. Закон об ОСАГО

Основным документом, регламентирующим действие ОСАГО, является закон №40-ФЗ от 25.04.2002 г. «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Он расшифровывает основные понятия по ОСАГО, определяет условия и порядок страхования, правила компенсационных выплат.

Также в нем содержатся требования к страховым компаниям, функции и полномочия профессионального объединения страховщиков. Обязательно ли оформлять ОСАГО

Согласно ст. 4 ФЗ № 40 владелец транспортного средства обязан застраховать вероятность наступления страхового события: причинение вреда другому транспортному средству, имуществу, здоровью и жизни третьих лиц при ДТП.

В статье прописаны типы транспортных средств, по которым оформление ОСАГО не является обязательным. Например, если их максимальная скорость до 20 км/час, ТС, которые не предназначены для езды по общественным дорогам, не подлежат регистрации, если это автомобиль, зарегистрированный в иностранном государстве и полис гражданской ответственности уже оформлен, в соответствии с международными системами страхования.

Для остального транспорта исключений нет, полис должен быть в каждом транспортном средстве. Отличия от КАСКО

ОСАГО и КАСКО – это разные виды страховых программ для владельцев транспортных средств.

КАСКО – это добровольное страхование автомобиля от ущерба и других рисков. При аварии, страховая компания полностью покроет весь причиненный убыток страхователю, независимо от того, кто виновник ДТП. Стоимость полиса определяется по тарифам, действующим в СК. Максимальная сумма возмещения зависит от программы страхования.

В чем различия КАСКО и ОСАГО:

- Законодательная база. Принципы страховки ОСАГО регулирует Закон, КАСКО – страховая компания.

- Объект страхования. По КАСКО защита предоставляется страхователю, по ОСАГО потерпевшему в ДТП.

- Цена полиса и размер возмещения. По КАСКО устанавливаются страховщиком, по ОСАГО регулируются государством.

- КАСКО без ОСАГО оформить нельзя, а ОСАГО можно иметь без КАСКО.

Лучшая защита будет обеспечена, если оформить оба полиса одновременно. Обязательно ли оформлять, если есть КАСКО

Оформление полиса КАСКО не освобождает владельца ТС от страхования ОСАГО. Отсутствие полиса обязательного страхования приведет к штрафу, а в случае ДТП еще к более неприятным последствиям. Оформлять или нет полис КАСКО владелец авто определяет самостоятельно, исключением являются кредитные автомобили, когда банк требует наличия полиса КАСКО для оформления кредита.

Примеры с ОСАГО из жизни

В качестве примера рассмотрим как ОСАГО работает на практике:

- Автомобиль АУДИ стал виновником ДТП, в котором пострадал BMW. Сумму ущерба оценили в 150 тыс. руб. Поскольку владелец АУДИ имел полис ОСАГО, и случай был признан страховым, ему пришлось ремонтировать только свой автомобиль, а ремонт BMW был оплачен его страховщиком. В такой ситуации не имело значение, была ли страховка ОСАГО у водителя BMW или нет.

- Kia врезается в Мерседес. Стоимость ремонта составила 600 тыс. руб. По полису ОСАГО владельца Kia ремонт пострадавшего автомобиля в сумме 400 тыс. руб. оплатила страховая компания, а 200 тыс. руб. пришлось выплачивать водителю Kia из своего кармана.

- При ДТП пострадало два автомобиля. Установлена обоюдная вина водителей. Они оба имеют полис ОСАГО. Возмещение в этом случае будет обеим сторонам происшествия, но сумма выплаты составит по 50% от величины полученного при ДТП ущерба.

- У виновника ДТП не оказалось полиса ОСАГО. Потерпевший обратился в РСА за возмещением ущерба. Ремонт был оплачен, но затем РСА выдвинула против виновного регрессивное требование по возмещению убытков и суд обязал его компенсировать ущерб Союзу Автостраховщиков.

Условия страхования по ОСАГО

Условия, правила и порядок заключения договора ОСАГО установлены в гл. II ФЗ №40.

Какие основные принципы автогражданки:

- Необходимость наличия полиса ОСАГО у каждого владельца ТС.

- Гарантия возмещения ущерба пострадавшему в ДТП.

- Запрет на использование ТС без ОСАГО.

- За езду без полиса предусматривается наказание.

Основные условия по ОСАГО:

- Полис выписывается на 1 год, с момента окончания страховка перестает действовать, дополнительного времени на заключение договора не выделяется.

- Документ должен быть предъявлен сотруднику ГИБДД при проверке в бумажном варианте или в электронном виде.

- Полис может быть оформлен без ограничений или с допуском к вождению автомобиля определенного круга водителей.

- Страхователь может обратиться за оформлением ОСАГО в любую страховую компанию, она не вправе отказать в выдаче документа.

- Объектом обязательного страхования выступает риск гражданской ответственности владельца ТС по обязательствам, возникшим в результате причинения вреда жизни, здоровью или имуществу потерпевших при ДТП.

- Пострадавший обращается за возмещением ущерба, нанесенного транспортному средству, в свою страховую компанию в порядке прямого возмещения убытков.

- Если у виновника нет ОСАГО, он возмещает ущерб пострадавшему из собственных средств.

Стороны договора

Сторонами договора страхования являются страхователь и страховщик.

Страхователь – это физическое или юридическое лицо, имеющее транспортное средство, подлежащее страхованию по ОСАГО. Страхователем может выступать не только собственник, но и водитель, допущенный к управлению.

Страховщик – это страховая компания, заключающая договор обязательного страхования машины. Ее выбирает страхователь самостоятельно. По закону страховщик не имеет право отказать в оформлении полиса, если страхователь предоставил необходимые документы.

Стоимость ОСАГО

Сколько будет стоить полис обязательного страхования ОСАГО зависит от базовых ставок и коэффициентов страховых тарифов.

Они установлены в зависимости Указанием Банка России от 8 декабря 2021 г. N 6007-У (ред. от 09.01.2024 г.).

В них содержатся минимальные и максимальные базовые ставки в зависимости от технических характеристик и статуса собственника ТС.

Коэффициенты, зависят от:

- Региона использования (КТ).

- Количества произведенных страховщиками страховых возмещений в предшествующие периоды (КБМ - Коэффициент бонус-малус).

- Мощности ТС (КМ).

- Полис с ограниченной страховкой или нет (КО).

- Навыков вождения водителя (КВС).

- Количества водителей, которые могут управлять ТС.

- Сезонного или временного использования ТС (КС).

- Срока договора ОСАГО (КП).

Центральный банк запретил использовать для расчета цены отдельные параметры страхователя, например, такие, как национальность, должность, и т. д.

Цена полиса ОСАГО зависит от категории ТС. Расчет производится по следующим формулам:

| Категория ТС | Формула расчета |

| "В", "ВЕ" (в том числе такси) | Т = ТБ х КТ х КБМ х КВС х КО х КМ х КС |

| "А", "М", "С", "СЕ", "D", "DE", "Tb", "Tm", тракторы, самоходные дорожно-строительные и иные машины | Т = ТБ х КТ х КБМ х КВС х КО х КС |

Данные формулы применяются, если ТС не следует к месту регистрации или проведения техосмотра.

В этих случаях расчет производится без учета коэффициента КТ и вместо КС применяется КП.

Например, для категории «В» и «ВЕ» формула будет следующей:

Т = ТБ х КБМ х КВС х КО х КМ х КП.

Если ОСАГО оформляется для автомобиля категории «В», который зарегистрирован в иностранном государстве и временно используется в РФ, формула такая:

Т = ТБ х КТ х КБМ х КВС х КО х КМ х КП.

Когда оформлять страховку

Оформить ОСАГО надо в течение 10 дней с того момента, как вы приобрели ТС, до постановки его на учет. В этом случае оформляется транзитная страховка сроком на 10 дней.

После постановки автомобиля на учет, приобретается основной полис, сроком на год. Как оформить ОСАГО

ОСАГО оформляют в представительстве страховщика или на его сайте, онлайн.

Что потребуется

Сначала потребуется выбрать страховую компанию. Несмотря на то, что базовые ставки и коэффициенты рассчитываются Центральным банком, компаниям предоставлен «коридор», в пределах которого стоимость ОСАГО для одного собственника ТС в разных компаниях будет отличаться.

Поэтому мы советуем сравнить цены полисов в нескольких страховых компаниях на нашем сайте, прежде, чем обращаться к страховщику с заявлением.

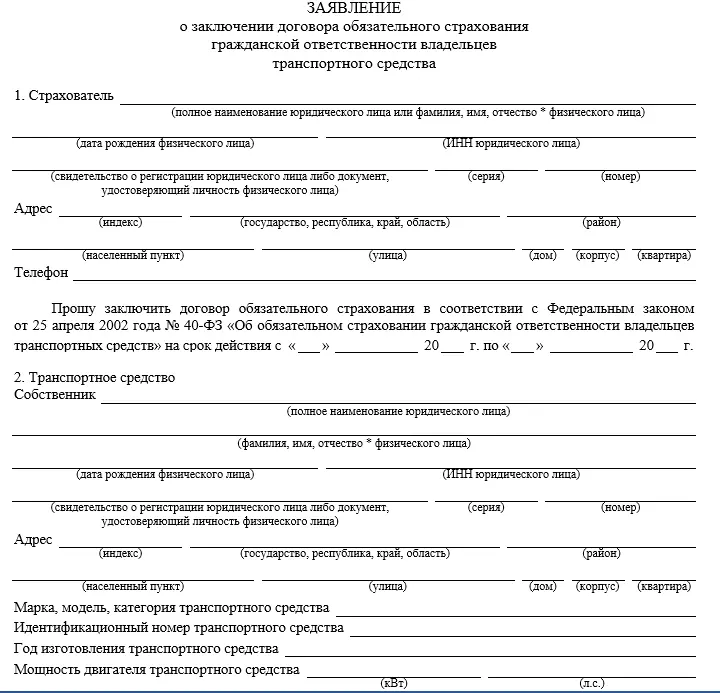

Бланк заявления можно посмотреть в Правилах ОСАГО, утвержденных Положением Банка России №431-П от 19.09.2014 г.

Необходимые документы

Также потребуется собрать пакет документов:

- Паспорта и водительские удостоверения собственника ТС и всех лиц, допущенных к управлению;

- Документы на автомобиль: паспорт транспортного средства, свидетельство о регистрации.

- Диагностическая карта о прохождении техосмотра, за исключением легковых автомобилей моложе 4-х лет.

Если полис оформляется без ограничений, потребуется паспорт и водительское удостоверение только собственника.

Также могут потребоваться: доверенность и паспорт доверенного лица, если страховку оформляет не собственник; старый полис, если вы хотите продлить его, а не приобрести новый; если ПТС электронный, нужна будет распечатанная выписка из него.

Юридические лица дополнительно к обязательным документам предоставляют выписку из ЕГРЮЛ.Пошаговый план действий

- Выбираем страховую компанию на сайте Сравни.ру.

- Собираем пакет документов.

- Посещаем офис страховщика или оформляем заявление на полис онлайн.

- Пишем заявление и прикладываем копии необходимых документов.

- Предоставляем пакет на рассмотрение специалисту или онлайн-менеджеру.

- Он проверяет данные и производит расчет страховой премии.

- Оплачиваем страховку.

- Получаем полис.

Оформленный полис стандартно начнет действовать со следующего дня. Как выглядит полис ОСАГО в 2024 году:

Образец взят с официального сайта СРА.

Оформление электронного е-ОСАГО

Проще и быстрее оформить ОСАГО онлайн, на сайте страховой компании. Принцип действий тот же, но вам будет проще выбрать страховую компанию через сайт агрегатор предложений СК.

В этом случае документы вы получите на электронную почту. Полис можно распечатать и возить с собой или сохранить в мобильном устройстве, чтобы была возможность его быстро показать при проверке.

Электронный полис является аналогом бумажного, его не требуется дополнительно заверять.

Плюсы и минусы е-ОСАГО

| Плюсы | Минусы |

| Простое и удобное оформление | Не всегда получается оформить |

| Возможность приобрести полис дешевле, чем в офисе | Страховая может изобретать причины, чтобы страхователь отказался от оформления и обратился в другую компанию |

| Полис можно хранить в электронном виде, поэтому его невозможно потерять | В базе РСА уже должны имеется сведения о ранее заключенных договорах, поэтому новичкам придется оформить первый полис оффлайн |

| Удобно для небольших городов, где нет выбора СК | Ответственность за введение информации несет сам страхователь, если допущена ошибка, полис оформлен не будет |

Как не нарваться на мошенников

Попасть к мошенникам можно как оформляя ОСАГО в офисе компании, так и на сайте. В офисе СК вас может обмануть специалист, который может включить в договор дополнительную услугу. В результате стоимость полиса увеличится.

При оформлении е-ОСАГО следует внимательно следить за тем, чтобы система не перебросила вас на сторонний сайт. Так могут практиковать мошенники, которые создают сайты-клоны СК.

Чтобы избежать недоразумений, нужно просто внимательно смотреть, что подписываете, или куда вводите информацию.

Чтобы быть спокойным, после оформления проверьте свой полис на действительность.

Как проверить полис

Проверка полиса осуществляется на сайте РСА в разделе «Онлайн-проверка». Доступ к базе открыт для всех пользователей.

Что нужно сделать:

- Перейдите по ссылке https://dkbm-web.autoins.ru/dkbm-web-1.0/policyInfo.htm.

- Введите реквизиты полиса: серию и номер, дату на которую запрашиваются данные.

- Введите капчу.

- Нажмите «Поиск».

Можно производить поиск по данным транспортного средства.

Если полис уже занесен в базу, система его обнаружит и выведет на экран. Проверять можно сразу после оформления, т. к. страховые компании обязаны обеспечивать постоянный обмен данными с РСА.

Можно ли ездить без ОСАГО

Ездить без ОСАГО запрещено. При проверке вам будет выписан штраф. В зависимости от конкретной ситуации сумма 500–800 руб.

Штраф за отсутствие полиса

Если вы вообще не оформляли полис, штраф составит 800 руб. Ограничений по количеству протоколов об административных правонарушениях нет, т. е. вас могут штрафовать при каждой проверке, хоть несколько раз в день. Сумма наказания не увеличивается. Эта же сумма будет выписана при окончании срока действия страховки.

Если страховка есть, но полиса на руках нет, может быть вынесено предупреждение или взыскан штраф в размере 500 руб. Столько же заплатит водитель, не вписанный в полис.

Льготы при оформлении и как можно сэкономить

Специального пониженного тарифа для оформления ОСАГО отдельным категориям граждан по закону нет.

Вы сами можете снизить стоимость своего полиса в случае безаварийной езды. Ваш коэффициент КБМ может предоставить вам скидку или наоборот, увеличить стоимость страховки.

Чтобы сэкономить, заплатите штраф в первые 20 дней со дня вынесения постановления и сумма будет уменьшена на 50%.

Что делать с ОСАГО после покупки

Положите полис ОСАГО к документам на автомобиль и возите его с собой. Инспекторы ГИБДД обязательно запрашивают его при плановых проверках, а также в случаях ДТП.

Если вы оформили электронный полис, скачайте его на телефон и предъявляйте для проверки в электронном варианте.

Скоро сотрудники ГИБДД будут проверять полиса по данным в базе РСА, поэтому необходимость в наличии бумажного или электронного подтверждения страховки отпадет.

Действия при ДТП

Виновник аварии обязан предоставить сведения о своем полисе ОСАГО, чтобы потерпевший мог обращаться в страховую компанию.

После оформления ДТП потерпевший должен составить заявление на возмещение ущерба по форме, утвержденной Банком России №431-П от 19.09.2014 г:

Собрать документы:

- Свои: паспорт, водительское удостоверение, ИНН, документы на машину.

- Извещение о ДТП.

- Справку об аварии из ГИБДД.

- Протокол об административном правонарушении или об отказе в возбуждении разбирательства.

- Подтверждение других расходов.

Затем ему нужно обратиться с заявлением в свою страховую компанию или в компанию виновника.

Порядок возмещения по ОСАГО

Порядок возмещения установлен в Положением Банка России от 19.09.2014 N 431-П

Ущерб будет возмещен через ремонт ТС в аккредитованной СТО, исключением являются несколько случаев.

Как получить деньги

Деньги будут выплачены, если:

- ТС не подлежит восстановлению, в случае смерти потерпевшего;

- в случае нанесения вреда здоровью средней тяжести;

- если пострадавший инвалид;

- в индивидуальных случаях конкретной страховой.

Ремонт автомобиля

Автомобиль должен быть отремонтирован максимально за 1 месяц.

Отказ от компенсации

Отказ от компенсации будет выгоден, если вы пострадавшая сторона и у вас есть полис КАСКО. Выплату вы получите больше, чем по ОСАГО.

Как продлить ОСАГО

Порядок продления полиса тот же, что и при оформлении. Если вы оформляли электронный полис, продлить его можно в личном кабинете на сайте СК. Если вы оформляли ОСАГО в офисе - придите со старым полисом и документами на машину к специалисту, который проведет процедуру продления.

Ответы на вопросы

| Что такое прямое возмещение убытков? | Это значит, что потерпевший за выплатой обращается в свою СК. |

| Что означает регресс при ОСАГО? | Требование страховой компании о возмещении выплаченного ущерба к виновнику происшествия или станции техобслуживания |

Подведем итоги

- Оформление полиса ОСАГО – это требование Закона.

- Водитель не имеет право пользоваться ТС без полиса ОСАГО.

- Полис необходимо возить с собой.

- Оформить его можно в офисе или на сайте страховой компании.

Компенсация осуществляется в виде ремонта, за исключением некоторых случаев.