Что делать, если мошенники оформили на меня кредит

Активное внедрение в банковскую сферу современных информационных технологий заметно упростило взаимодействие кредиторов и заемщиков. Оборотной стороной данного процесса стало заметное увеличение числа мошенников. В том числе – специализирующихся на оформлении кредитов на людей, даже не подозревающих об этом. И узнающих о возникновении долга только после звонка или посещения коллектора, сотрудника банка или специалиста микрофинансовой организации.

Чтобы свести к минимуму или полностью устранить ущерб и финансовые потери от такого малоприятного сценария развития событий, необходимо четко знать и понимать, что необходимо делать, если на тебя оформили кредит без твоего ведома. В статье дает максимально полный и детализированный ответ с учетом ситуации, актуальной на вторую половину 2024 года.

Пошаговая инструкция

Первым делом имеет смысл привести краткую пошаговую инструкцию с описанием действий, которые необходимо предпринять в описанной ситуации. В следующих разделах статьи содержится более подробное описание каждого из шагов.

- Запрос кредитной истории в БКИ для получения максимально полной информации обо всех оформленных кредитах и займах.

- Подача заявления в правоохранительные органы. Речь идет об МВД и прокуратуре (во вторую стоит обращаться, если первое ведомство не реагирует).

- Обращение непосредственно к кредитору для установления факта и уточнения условий выдачи кредита/займа.

- Обращение в контролирующие органы:

- в СРО (для займов МФО) с целью урегулирования возникших проблем с финансовой организацией. Лучше и проще всего воспользоваться для этого онлайн-приемной (совет актуален для этого и двух следующих пунктов пошаговой инструкции).

- к финансовому омбудсмену (уполномоченному) с аналогичным заявлением;

- к регулятору рынка – Банку России. Цель подачи запроса не отличается от двух предыдущих пунктов и заключается в урегулировании конфликтной ситуации без судебного разбирательства.

- Подача искового заявления в суд. Завершающая стадия мероприятия, к которой прибегают, если предыдущие шаги не дали нужного результата.

Основные способы оформления кредита мошенниками

Первым делом следует перечислить наиболее распространенные мошеннические действия, предпринимаемые для оформления кредита. Их знание позволит избежать или свести к минимуму вероятность негативного развития событий. К числу самых частых способов получить кредит мошенниками по состоянию на вторую половину 2024 года относятся такие:

- Оформление займа по фотографии с паспортом или скану этого документа. Многие МФО предоставляют подобную услугу дистанционно, то есть без личного присутствия заемщика.

- Получение кредита по утерянному паспорту. Второй по популярности вариант мошенничества, способный принести намного больший ущерб. Поэтому что допускает обращение в банк – удаленно или очное. Фото на паспорте переклеивается, что позволяет оформить даже крупный кредит. Выявить мошеннические действия рядовым сотрудникам банка достаточно сложно.

- Кредитование через приложение или сайт банка. Не менее распространенный способ мошенничества. Предусматривает получение доступа к личному кабинету клиента, для чего достаточно узнать СМС-код или содержимое push-уведомления. Для этого на номер клиента осуществляется звонок, якобы, сотрудника банка, после чего активируются различные технологии психологического давления. Результатом которых становится предоставление пользователем запрашиваемой информации.

- Выдача кредита или займа через данные аккаунта на портале Госуслуги. Сегодня многие банки и МФО предусматривают возможность авторизации через этот популярный ресурс. Взлом которого предоставляет большой объем личных данных пользователя. С помощью которых можно оформить как банковский кредит, так и займ микрофинансовой организации.

- Оформление кредита по украденному телефону или посредством выпуска дубликата сим-карты. Оба варианта мошенничества связаны с мобильным устройством. Овладение им позволяет получить одноразовый SMS-код или push-уведомление. Результат был описан выше – доступ в личный кабинет клиента на сайте или в приложении банка/МФО.

Не стоит забывать о возможности мошеннических действий, предусматривающих непосредственный сговор с сотрудниками банковских или микрофинансовых организаций, а также операторов мобильной связи. В подобной ситуации избежать неприятностей еще сложнее, но увеличивается вероятность эффективности привлечения правоохранителей.

Шаг №1. Запрос своей кредитной истории

Первым делом при возникновении подозрения на мошенническое оформление кредита (да и в качестве профилактики подобных действий) следует оформить запрос на получение кредитной истории. Законодательство допускает возможность сделать это бесплатно – дважды в год – абсолютно любому совершеннолетнему россиянину. Причем совершенно разными способами, частично описанными ниже.

Перед тем как приступить к их описанию целесообразно дать определение кредитной истории. Термин обозначает данные о взаимоотношениях клиента с различными финансовыми организациями. В КИ фиксируются все оформленные и погашенные кредиты или займы. А также любые просроченные обязательства физического лица или организации. Не только в части кредитов и займов, но и по штрафам, налогам или коммунальным платежам. Отсутствие таковых означает хорошую кредитную историю, присутствие – плохую.

В России выстроена четкая система БКИ (бюро кредитных историй), в которых хранятся описанные выше данные. Сотрудничество, как минимум, с одной подобной организацией является обязательным требованием ко всем легально работающим банкам, МФО и КПК.

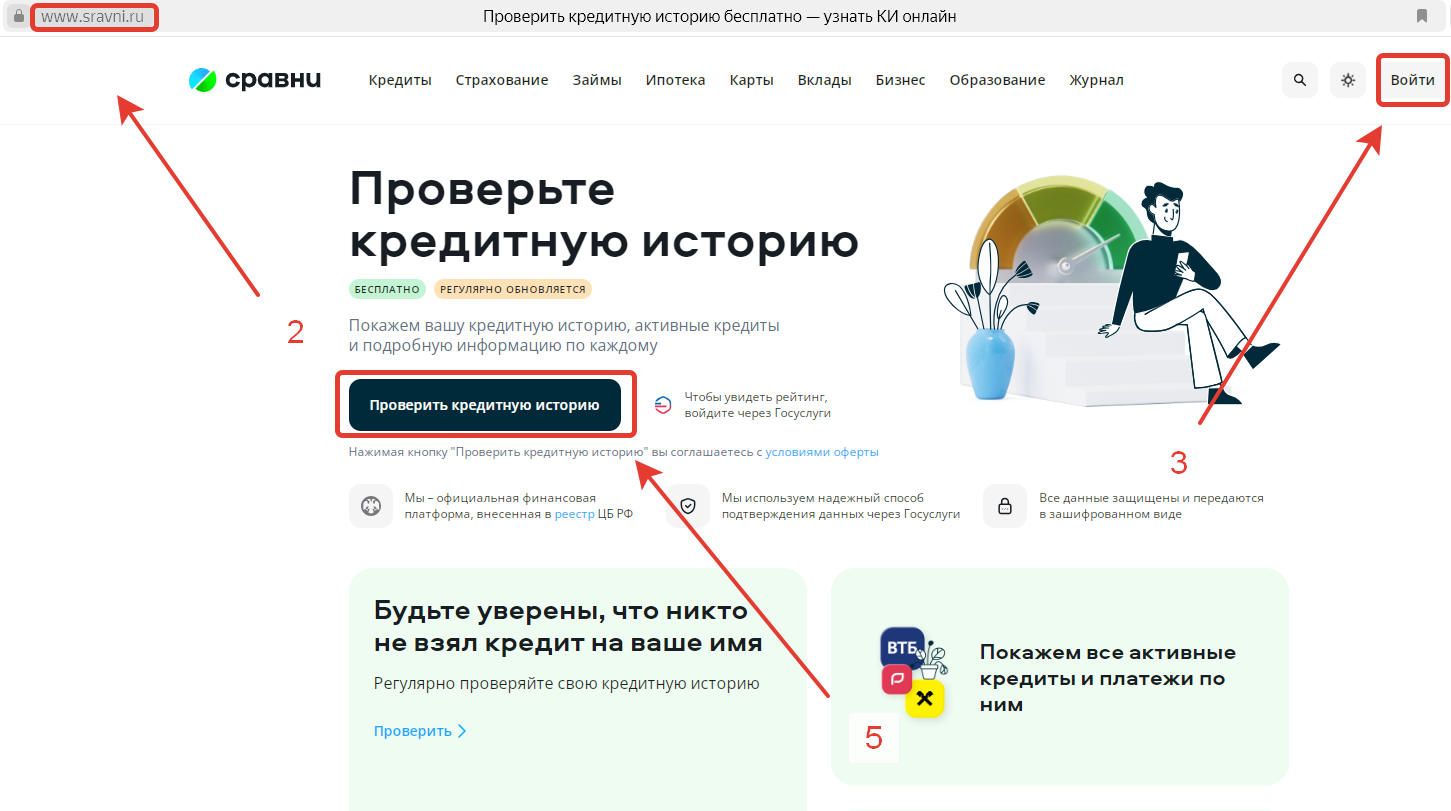

На Сравни

Наш финансовый маркетплейс предоставляет простой и удобный способ проверить собственную кредитную историю. Для чего достаточно совершить несколько несложных действий:

- Зарегистрироваться на Сравни.

- Открыть сайт.

- Авторизоваться в системе.

- Перейти в соответствующий раздел маркетплейса.

- Активировать опцию «Проверить кредитную историю».

- Ввести данные, запрашиваемые программой (при необходимости, нередко все необходимые сведения предоставляются на этапе регистрации).

- Изучить информацию, выведенную на экран.

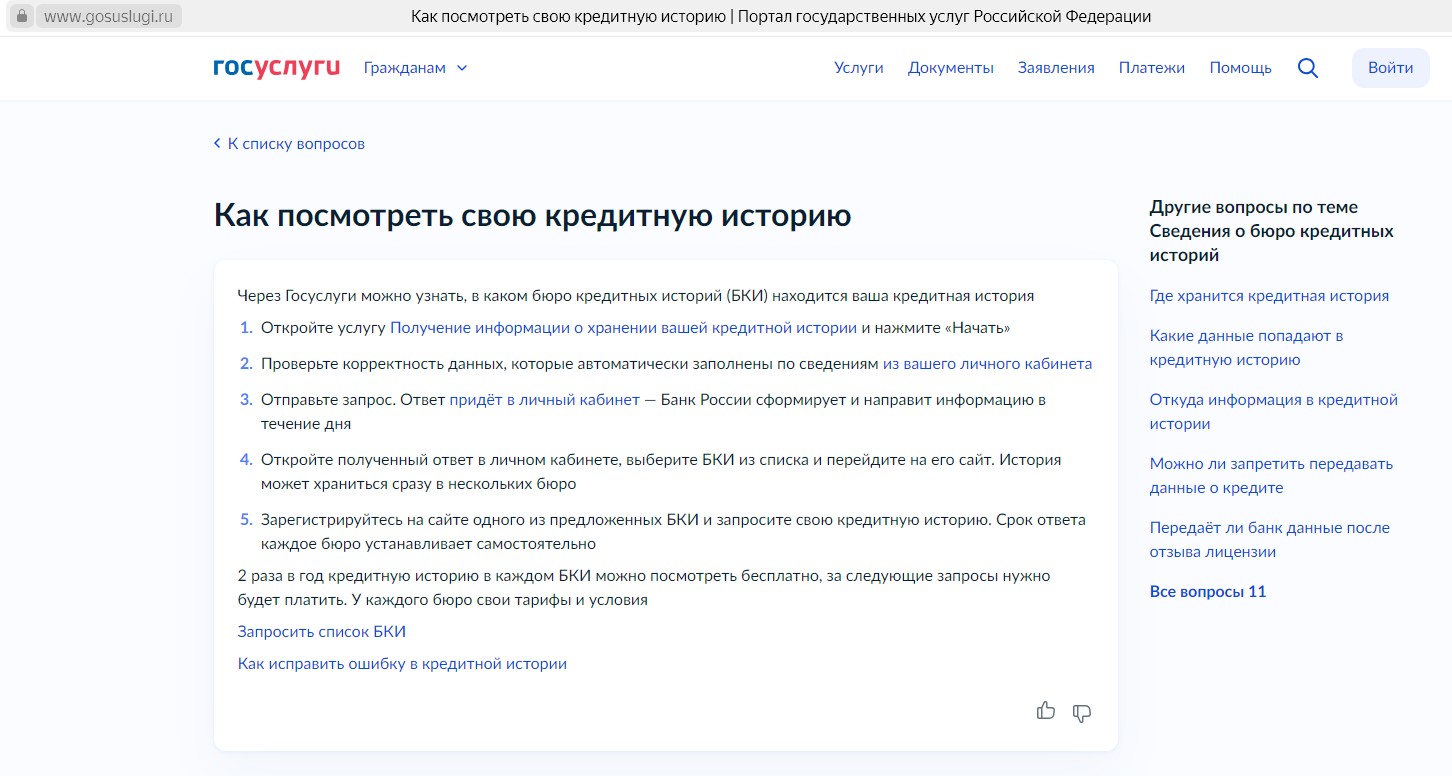

Список БКИ через Госуслуги

Портал Госуслуги предоставляет возможность узнать, в каком БКИ хранятся данные конкретного физического лица. Чтобы воспользоваться услугой, достаточно следовать размещенной на сайте инструкцией.

Узнать сумму и срок долга

Полученная на портале Госуслуги информация позволит обратиться непосредственно в указанной бюро кредитных историей за интересующими пользователя сведениями. Как было отмечено выше, дважды в год кредитную историю можно получить совершенно бесплатно. В ней будут указаны все оформленные в течение последних 7 лет кредиты, а также суммы текущих финансовых обязательств заемщика. Оформленные как им лично, так и без его ведома, то есть мошенниками.

Шаг №2. Подача заявления в полицию

Обнаружение факта оформления кредита, к которому сам заемщик не имеет отношения, выступает достаточным основанием для обращения в правоохранительные органы. Стандартная процедура предусматривает подачу заявления о совершенном преступлении в полицию. Если соответствующее подразделение МВД не реагирует должным образом, целесообразно обжаловать бездействие полицейских в прокуратуре. Но сначала необходимость обратиться непосредственно в полицию. Причем сделать это как можно быстрее. Для этого используется два возможных способа.

Лично в отделении

Первый и считающийся классическим предусматривает визит непосредственно в отделение полиции по месту жительства или регистрации. Далее необходимо обратиться к дежурному, который или примет заявление самостоятельно, или направит к нужному сотруднику. Дальнейшие действия предполагают подтверждение личности посредством предъявления паспорта.

В тексте заявления требуется отразить все известные заявителю обстоятельства дела, включая сумму кредита, дату его оформления, наименование кредитора и т.д. Прием документа сопровождается выдачей талона-уведомления, номер и другие реквизиты которого помогут отслеживать дальнейшую судьбу заявления.

Оптимальным результатом для заявителя становится решение о возбуждении уголовного дела. Что фактически становится подтверждение как обоснованности заявления, так и высокой вероятности проведения успешного полицейского расследования.

Онлайн на сайте МВД

Аналогичного результата можно добиться без посещения отделения полиции. Для этого необходимо воспользоваться функционалом официального сайта МВД. Чтобы подать заявление онлайн, необходимо:

- открыть сайт ведомства;

- перейти к разделу «Для граждан»;

- активировать вкладку «Прием обращений граждан и организаций»;

- заполнить открывшуюся форму посредством указания запрашиваемых автоматически данных и обстоятельств дела.

Электронный документ должен быть зарегистрирован с присвоением реквизитов входящего документа. Которые нужно обязательно записать для дальнейшего отслеживание результатов рассмотрения. На регистрацию отводится до 3 дней.

Шаг №3. Обращение в кредитную организацию

Сразу после подачи заявления в правоохранительные органы требуется обратиться с претензией непосредственно к кредитору, в статусе которого может выступать банк, МФО или КПК. В этом случае также возможны два варианта действий: онлайн и офлайн.

Первый предусматривает посещение банковского подразделения или офиса МФО (хотя многие подобные организации сегодня работают исключительно дистанционно). Второй – использование функционала официального сайта кредитного учреждения. Именно этот способ пользуется сегодня наибольшим спросом. Тем более – все банки и МФО попросту обязаны иметь официальный сайт, что является прямым требованием Банка России.

К претензии обязательно стоит приложить все имеющиеся документы (в бумажном или электронном формате – в зависимости от способа подачи), включая талон-уведомление из полиции. Суть обращения заемщика предельно проста: проверка указанных в кредитной истории данных с целью уточнения или установления обстоятельств выдачи кредита.

Деятельность банков всегда сопровождается оформления сопроводительной документации и фиксацией на фото или видео. Что нередко позволяет установить личности злоумышленников. Результатом становится упрощение и ускорение полицейского расследования и автоматическое снятие финансовых требований к заемщику, который фактически не получал кредита.

Отдельно стоит отметить возможность пожаловаться на сотрудников коллекторского агентства, пытающихся взыскать несуществующий долг, оформленный мошенниками. Деятельность подобных организаций контролируется ФССП, поэтому соответствующее заявление направляется в Службу судебных приставов – лично или онлайн на официальном сайте.

Даже если добиться положительного решения кредитора о снятии финансовых требований с заемщика не удалось, необходимо обязательно получить письменный ответ на претензию. Который может быть использован в дальнейшем – как при обжаловании действия финансового учреждения в контролирующих органах, так и в ходе весьма вероятного судебного разбирательства.

Шаг №4. Обращение к регуляторам

Если урегулировать проблемы напрямую с кредитором не удалось (даже при предоставлении талона-уведомления от полиции), следующим шагом становится обращение в контролирующие органы. В отношении банков таковыми являются два – ЦБ РФ и финансовый омбудсмен. Деятельность микрофинансовых организаций контролирует еще и третий – профильная СРО.

Как обратиться в CPO

Узнать саморегулируемую организацию и ее контактные данные несложно – подобная информация в обязательном порядке размещается в открытом доступе на сайте МФО. Подача заявления осуществляется дистанционно (большая часть СРО не имеет разветвленной сети региональных подразделений и большого количества офисов).

Процедура обращения зависит от правил конкретной саморегулируемой организации. В общем случае необходимо открыть ее сайт, найти и активировать раздел с обращениями клиентов участников СРО, после чего заполнить открывшуюся форму. Обычно от заявителя требуется стандартный набор документов и описание известных обстоятельств дела. В дополнение к этому желательно приложить ответ кредитной организации, полученный в ответ на поданную в рамках предыдущего шага претензию.

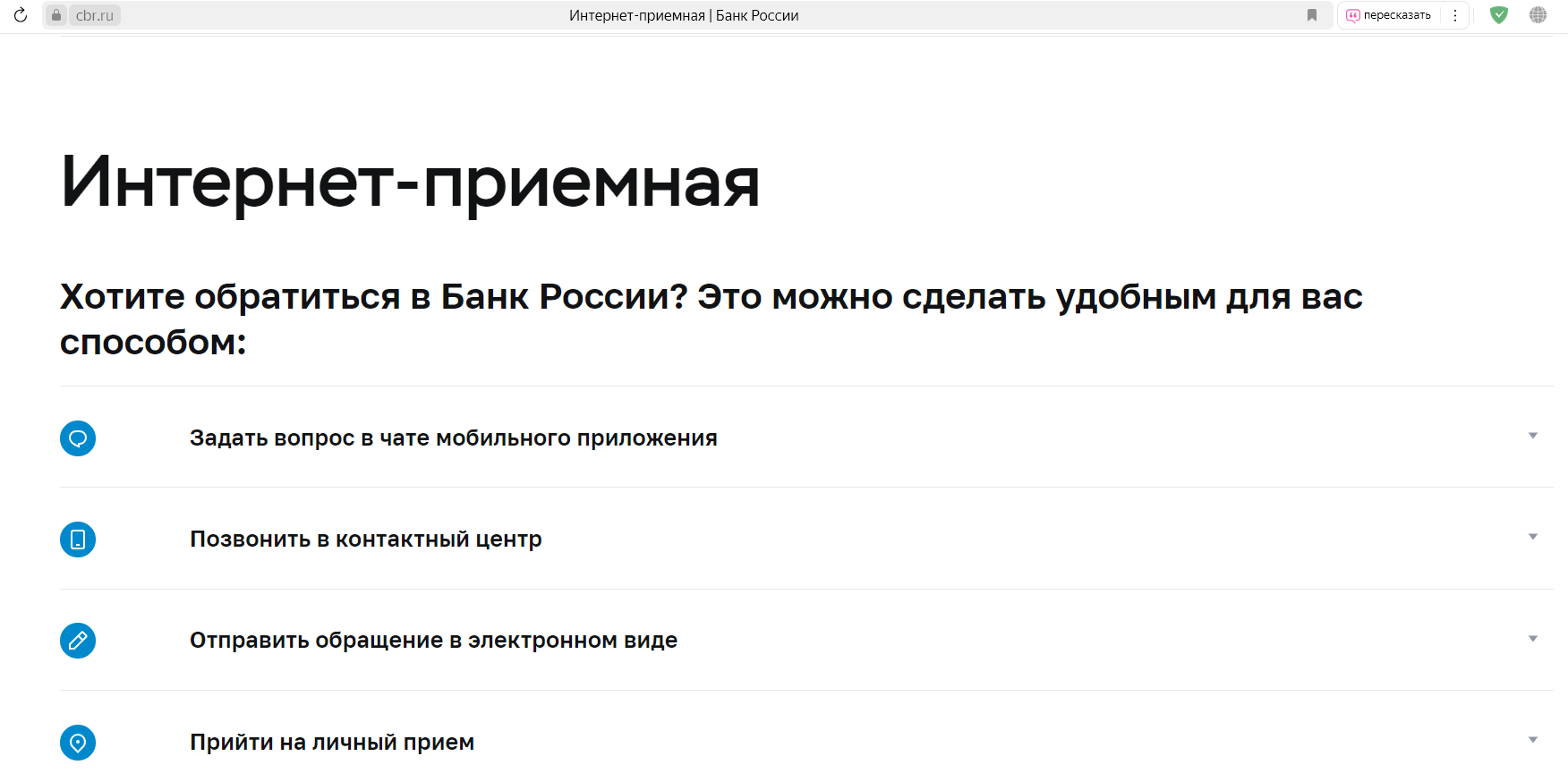

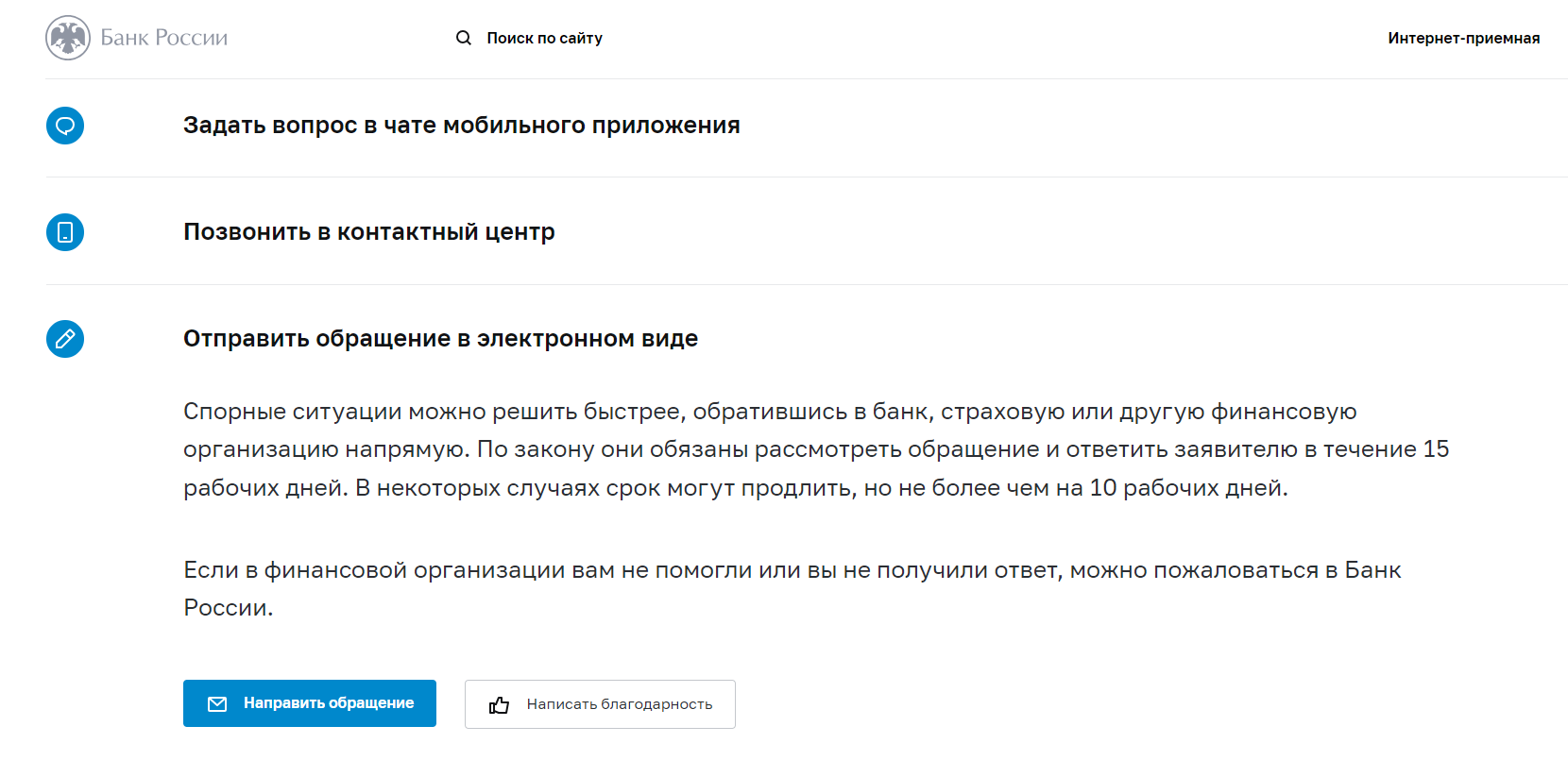

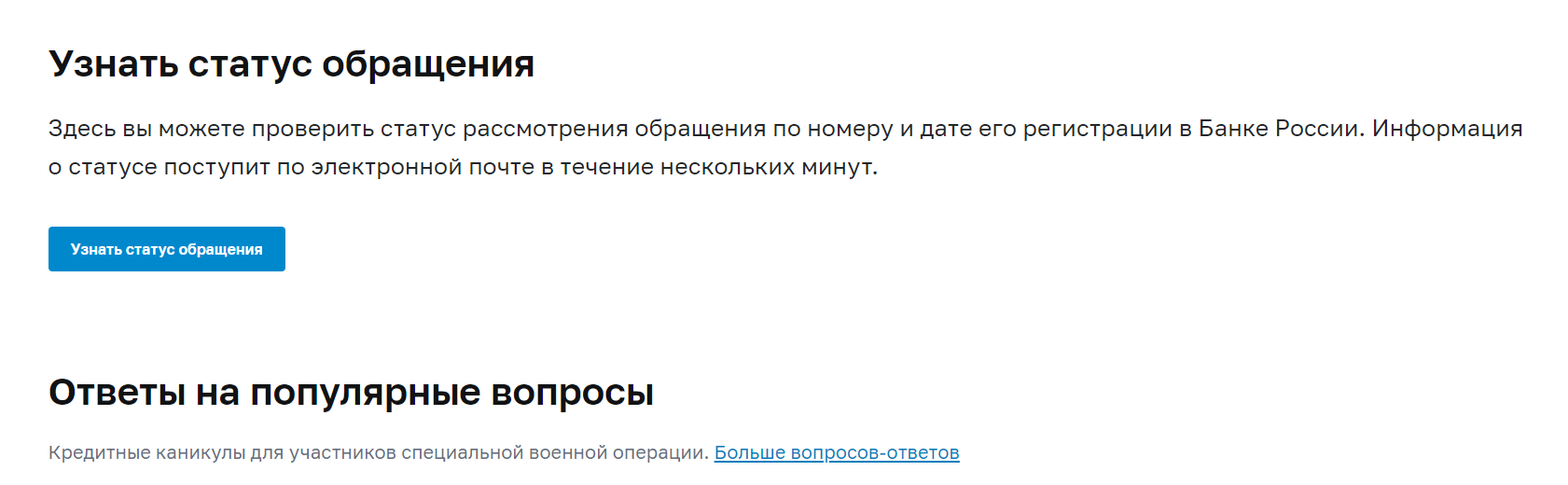

Как обратиться в Банк России

Регулятор банковского и финансового рынков страны разработал очень удобный сервис интернет-приемной. Он представляет собой раздел официального сайта Центробанка РФ, который размещается по адресу https://cbr.ru/reception/. От заявителя требуется выполнение следующих несложных операций:

- запуск сайта;

- переход к указанному разделу;

- выбор способа обращения из нескольких возможных (через мобильное приложение, звонок в контактный центр, электронное заявление, запись на личный прием в одном из подразделений Банка России);

- выполнение инструкций автоматизированной системы управления интернет-приемной.

Самым простым и удобным способом обратиться к регулятору выступает подача электронного заявления. Схема предпринимаемых действий не отличается оригинальностью. Необходимо открыть и заполнить соответствующую форму. При этом указываются личные и контактные данные заявителя, а также неоднократно перечисленные выше обстоятельства дела (сумма и дата выдачи кредита/займа, кредитор и его ответ, талон-уведомление из полиции, другие имеющиеся на руках документы).

По указанному выше адресу можно не только подать заявление, но и узнать статус его рассмотрения. Для этого достаточно пролистать страницу примерно в середину, где расположена соответствующая кнопка. Услуга, как подача заявления, предоставляется бесплатно.

В завершении этого подраздела статьи необходимо отметить следующее. Именно Банк России обладает, помимо судебных органов, наиболее реальными и весьма эффективными рычагами воздействия на всех участников финансового рынка страны. Включая банки, МФО и КПК. Даже самые крупные банковские организации РФ (например, Сбербанк или ВТБ) предпочитают не вступать в конфликты с регулятором.

Поэтому грамотно составленное и аргументированное заявление в ЦБ РФ может стать очень действенным способом решения финансовых проблем заемщика, связанных с кредитом, который на него оформили мошенники. Дополнительным плюсом обращения в Центробанк становится отсутствие сопутствующих расходов и быстрое рассмотрение заявлений (что выгодно отличает этот вариант действий от иска в суд и последующего судебного разбирательства).

Как обратиться к финансовому омбудсмену

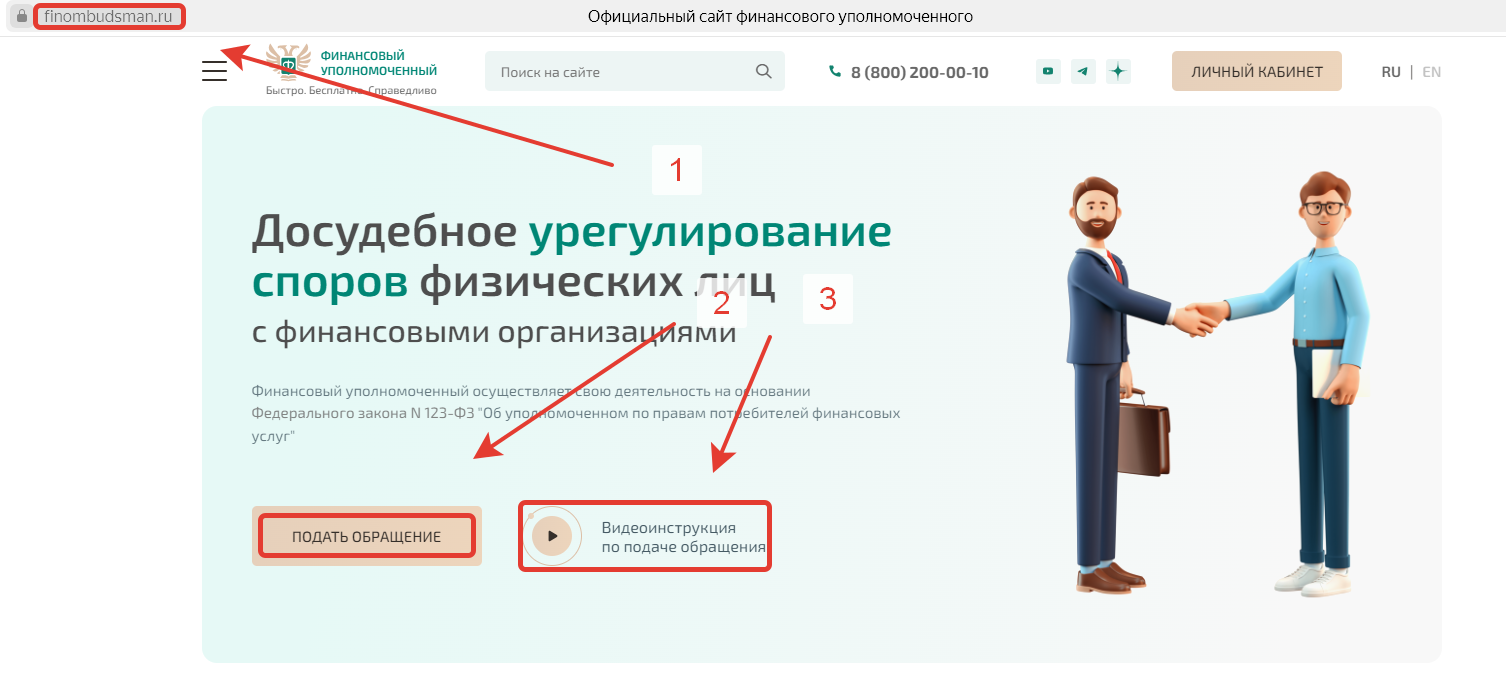

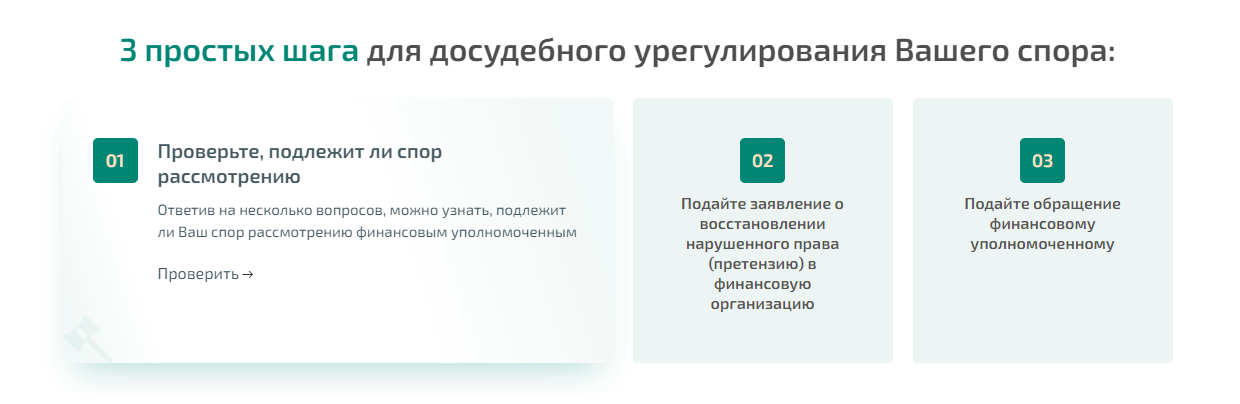

Еще один достаточно эффективный способ воздействия на кредитора предусматривает обращение к финансовому омбудсмену. Этот институт действует в России сравнительно недавно, но доказал работоспособность на практике. Чтобы подать обращение, необходимо:

- Открыть официальный сайт финансового уполномоченного (это наименование специалиста считается более корректным с юридической точки зрения).

- Активировать опцию «Подать обращение».

- При необходимости – предварительно просмотреть видеоинструкцию о правилах подачи обращений финансовому омбудсмену.

- Заполнить открывшуюся форму стандартным набором данных, неоднократно описанных ранее.

Чтобы воспользоваться указанной возможностью, потребуется пройти процедуру регистрации на сайте. Там же содержится последовательность действий, позволяющих урегулировать спор в досудебном порядке, которая выглядит как показано на скриншоте ниже.

Финансовый омбудсмен не уполномочен рассматривать дела о мошенничестве. Но специалист имеет право принять участие в урегулировании спора, связанного с взысканием денежных средств в пользу клиента с кредитной организации. Что может – при определенных условиях – относится к теме данной статьи.

Шаг №5. Направление искового заявления в суд

Если добиться справедливости (в виде расторжения договора, заключенного с кредитором мошенниками) ни одним из перечисленных выше способов не удалось, остается последняя надежда. В виде обращения с исковым заявлением в суд. Такой вариант действий сложно назвать 100%-но выигрышным, так как даже опытный юрист не всегда способен гарантировать успех. При этом привлекать специалиста с высокой вероятностью придется. Как и платить ему (вместе с государственной пошлиной и другими сопутствующими расходами). В противном случае рассчитывать на эффективное противодействие грамотным и квалифицированным юристам банка или МФО попросту нереально.

Собрать документы

Исковое заявление подается в суд вместе с комплектом сопроводительной документации. В его состав обычно входят:

- Паспорт истца.

- Подтверждение направления искового заявления другим участникам разбирательства.

- Договор кредитования вместе с приложениями (при их наличии).

- Копия паспорта заемщика (делается в обязательном порядке при выдаче кредита).

- Банковские реквизиты, куда были перечислены заемные средства.

- Документы, подтверждающие дальнейшее расходование денег (например, распоряжение заемщика или кассовый ордер на выдачу наличных и т.д.)

Все перечисленные документы (за исключением первого и второго) необходимо официально затребовать в банке (МФО, КПК). Если кредитор настаивает на исполнении заемщиком финансовых обязательств, он не имеет права отказать в их предоставлении. В противном случае суд воспримет подобные действия как фактическое признание необоснованности требований кредитной организации.

В качестве дополнительных документов можно предоставить:

- заявление в полицию;

- материалы расследования уголовного дела (нередко их оказывается недостаточно для поиска и наказания мошенников, но вполне хватает для вынесения необходимого заемщику судебного вердикта);

- контактные данные сотрудника кредитора, который занимался оформлением и выдачей кредита;

- переписка с кредитором и контролирующими органами;

- любая другая документация, подтверждающая позицию истца.

Составить иск

Исковое заявление подается в суд общей юрисдикции по месту жительства истца. Составление документа лучше и правильнее доверить специалисту. В крайнем случае имеет смысл воспользоваться образцом, который несложно найти в интернете, или обратиться непосредственно в судебный орган (например, в канцелярию). В общем случае в исковом заявлении в обязательном порядке указываются:

- наименование, место и дата составления документа;

- личные и контактные данные суда;

- а также всех заинтересованных сторон (включая истца и ответчика);

- краткое изложение обстоятельств дела;

- ходатайство о расторжении кредитного договора;

- ссылки на правовые и нормативные документы, обосновывающие подобное решение;

- подпись истца или его уполномоченного представителя.

Следующим и очень важным этапом защиты интересов заявителя становится прием иска к рассмотрению. Что означает проведение полноценного судебного разбирательства. Его результаты зависят от аргументации сторон и документального подтверждения высказанных аргументов.

Привлечь экспертизу

Одним из самых действенных способов подтверждение доводов истца считается графологическая экспертиза. Она способна помочь в случае оформления кредитного договора в режиме офлайн, то есть при личном присутствии одного из мошенников. Проводить подобную экспертизы имеют право исключительно аккредитованные судебные эксперты. Решение о назначении принимает исключительно суд. В том числе – по ходатайству одной из сторон судебного процесса.

Почерковедческая экспертиза не имеет смысла, если кредитный договор оформлялся онлайн. В этом случае намного правильнее запросить информацию о СМС-сообщениях, поступавших на телефон заемщика, у мобильного оператора. Дело в том, что дистанционное подписание договора обычно предусматривает указание одноразового кода из СМС или push-уведомления. Отсутствие данных о его получении означает, что заемщик не участвовал в оформлении кредита.

При этом необходимо помнить следующее. Если клиент сам предоставил доступ к подобным данным злоумышленникам, например, в результате обмана, доказать правоту в суде будет практически невозможно. В подобной ситуации с высокой вероятностью судья примет сторону кредитора. То есть подтвердит обоснованность требований банка, микрофинансовой организации или кредитного потребительского кооператива. Избавить заемщика от необходимости выплачивать собственный средства сможет только успешное полицейское расследование. Результатом которого станет взыскание денег непосредственно с мошенников. Причем полученные финансовые ресурсы – в зависимости от стадии расчетов между заемщиком и кредитором – могут быть направлены как первому, так и второму.

Оплачивать или не оплачивать кредит

Не существует единственно верного ответа на вопрос, вынесенный в подзаголовок. Дело в том, что реализация всех перечисленных выше шагов занимает немало время. В течение которого будут начисляться не только проценты по кредиту, но и штрафные санкции. Которые объясняются весьма вероятным возникновением просрочки. Если защитить интересы заемщика не удастся (даже после обращения в суд), риск чего всегда существует и вовсе не равен нулю, придется платить все. И тело кредита, и начисленные проценты, и штрафные санкции в полном объеме. Плюс неизбежно присутствующие в решении судьи судебные издержки всех заинтересованных сторон.

В подобной ситуации предварительная уплата долга позволит избежать необходимости платить проценты и штрафы. Поэтому нередко принимается решение внести денежные средства. Которые вернуться – вместе с процентами и судебными издержками – при положительном решении суда.

Что будет с мошенниками

Мошенничество в финансовой сфере предполагает возникновение уголовной ответственности. Размер наказания зависит от специфики преступления, размера причиненного ущерба и личности правонарушителя. Основанием для возбуждения дела о мошенничестве становится заявление пострадавшего. Применительно к теме данной статьи – человека, на которого незаконно оформили кредит, причем без его ведома.

Важно понимать, что в данном случае речь идет именно об уголовном преследовании преступника, а вовсе не гражданским спором, возникшим между кредитором и заемщиком. Последний также возможен – если мошенников найти не удалось. В подобной ситуации судебное разбирательство становится одним из реальных способов для заемщика избавиться от необходимости платить долги, к которым он не имеет никакого отношения.

Меру уголовной ответственности за мошеннические действия в области кредитования определяет статья 159.1 УК РФ. В зависимости от решения судьи преступнику выносится одно из следующих наказаний:

- для нарушителя, действовавшего в одиночку – штраф на сумму в пределах 120 тыс. рублей, арест сроком до 4 месяцев или исправительные работы сроком до 2 лет;

- за групповое преступление – штраф на сумму до 300 тыс. рублей и лишение свободы/принудительные работы сроком до 5 лет;

- за преступление в крупном размере (ущерб от полутора миллиона рублей) или с задействованием служебного положения – штраф на сумму 100-500 тыс. рублей, принудительные работы сроком до 5 или лишение свободы сроком до 6 лет;

- за групповое преступление в особо крупном размере (от 6 млн. рублей) – штраф на сумму до миллиона рублей/на сумму трехгодового дохода преступника или лишение свободны сроком до 10 лет.

Судебная практика показывает, что далеко не все дела о мошенничестве доходят до обвинительного вердикта судьи. Но такие случаи есть и их становится все больше, что показывает рост профессионализма правоохранительных органов в части борьбы с мошенническими действиями в сфере кредитования населения.

Как обезопасить себя от действий мошенников

Существует несколько достаточно простых и при этом весьма эффективным способом защиты от действий мошенников в финансовой сфере. К их числу относятся такие:

- Нигде не пользоваться паспортом в виде залога. Тем более не допускается оставлять документ где-либо, так как его наличие выступает одним из важных условий быстрого и беспроблемного оформления кредита. Нередко – даже в отсутствии владельца.

- Не отправлять копии или сканы паспорта (тем более оригинал) по почте, а также через современные средства коммуникации. Например, мессенджеры или email. Защита подобных сервисов часто оставляет желать лучшего и далеко не всегда обеспечивает конфиденциальность данных.

- При утере паспорта – как можно быстрее написать заявление в МВД об этом. Вместе с оформлением нового документа. Что станет одним из аргументов при отстаивании интересов заемщика в суде. Например, при оформлении кредита в более поздние сроки.

- Нельзя сообщать персональные данные, которые используются для идентификации в банковских или любых других сервисах. Что в равной степени распространяется на логины, пароли и – что особенно актуально – на одноразовые СМС-коды или push-уведомления. Разглашение подобной информации становится основанием не только для оформления кредита без ведома человека, но и для списания средств с его карты, счета, депозита и других банковских продуктов.

- При первой возможности целесообразно оформить запрет на повторный выпуск телефонной сим-карты. Функция доступна как в салоне связи конкретного мобильного оператора, так и в личном кабинете (не во всех компаниях сотовой связи).

- Установить запрет на совершение финансовых операций в формате онлайн. Опция доступна практически во всех российских банках, так выступает обязательным требованием Банка РФ.

- Никогда не стоит переходить по ссылкам, которым нет доверия, включая полученные СМС-сообщением, электронным письмом или иным способом. Если речь идет об уведомлении от банка или государственной организации, целесообразно продублировать его получение через проверенные каналы связи.

- Активнее пользоваться двухфакторной системой аутентификации или другими современными средствами защиты. Ее эффективность (несмотря на простоту и удобство применения) доказана на практике.

- Всегда проверять кредитную историю, хотя бы – в пределах бесплатного лимита. То есть не реже, чем дважды в год. Для чего можно воспользоваться сервисом Сравни. Что позволит оперативно обнаружить возникновение подозрительных кредитов и как можно быстрее принять соответствующие меры.

Начиная с марта следующего, то есть 2025 года, россиянам станет доступна опция установки самозапрета на оформление потребительских кредитов. Причем действующая в отношении не только банков, но и микрофинансовых организаций. Функция будет добавлена на портале Госуслуги. Для ее задействования потребуется наличие авторизованного аккаунта.

Краткие выводы

- Оформление кредита мошенниками без ведома заемщика – достаточно частое преступление на сегодняшнем финансовом рынке страны.

- Наиболее часто для этого используется паспорт, телефон или полученные обманным путем личные данные человека.

- Самый простой способ обнаружить преступление, предусматривающее уголовную ответственность, предполагает проверку кредитной истории.

- Которую имеет смысл проводить не реже двух раз в год (именно столько проверок можно делать бесплатно).

- Обнаружение факта оформления кредита мошенниками требует от заемщика срочных действий.

- В виде обращения в следующие организации и следующими документами:

- МВД – заявление для возбуждения уголовного дела в отношении мошенников;

- кредитору – в качестве претензии для досудебного урегулирования спора;

- контролирующие органы (Банк России, профильная СРО, финансовый уполномоченный) – с жалобой на действия или бездействие кредитора;

- суд – с иском на кредитную организацию.

- Важно не только грамотно реагировать на действия мошенников, но и постараться заранее защитить себя от них. Например, не оставлять паспорт в качестве залога, сохранять конфиденциальность личных данных и т.д.

Часто задаваемые вопросы

Насколько просто взять кредит на чужого человека?

Сделать это не просто, но при должном опыте и сноровке (а также соответствующем отношении к выбору «жертвы») – вполне реально. Тем более – если речь идет о мошенниках со стажем, занимающимися преступной деятельностью на профессиональном уровне.

Какими способами пользуются мошенники?

Их достаточно много, причем количество постоянно пополняется. Чаще всего используется несколько способов: кража данных посредством взлома аккаунта на Госуслугах, получение обманным путем СМС-кода, кража паспорта и/или телефона, повторный выпуск сим-карты и т.д.

Могут ли мошенники оформить кредит без подписи заемщика?

Да, если речь идет о дистанционном предоставлении кредита банком или займа МФО – оба формата оказания услуги активно практикуются на сегодняшнем финансовом рынке страны.

Можно ли избежать оплаты кредита, оформленного мошенниками?

Да, но для этого необходимо быстро и правильно реагировать. Посредством обращения в полицию и к кредитору. А при необходимости – к регуляторам рынка или даже в суд.

Как проверить, что это был не розыгрыш?

Самый простой способ узнать реальность факта оформления кредита мошенниками – это проверка кредитной истории. Которую можно быстро и без проблем осуществить с помощью специально разработанного сервиса нашего финансового маркетплейса.