Справка 2-НДФЛ для ипотеки

Покупка квартиры в ипотеку является одним из наиболее подходящих вариантов приобретения собственного жилья гражданами, у которых отсутствует достаточное количество средств. Ипотека является долгосрочной банковской услугой, в связи с чем кредитно-финансовое учреждение должно быть уверенным в надежности заемщика. Его платежеспособность должна быть подтверждена специальной справкой – 2-НДФЛ. Без этого документа оформить ипотеку будет сложнее. Поэтому всем, кто собирается оформлять кредит на покупку квартиры, нужно позаботиться о том, чтобы этот документ был получен и предоставлен кредитору для принятия положительного решения в выделении ипотечного займа.

Подробнее о справке

Данный документ формирует бухгалтер предприятия, на котором трудится будущий получатель кредита, подписывается лицом, выдавшим займ, и удостоверяется фирменной печатью.

Ипотечные программы от застройщиков

| Банк | Ставка | Сумма | Взнос |

|---|---|---|---|

| Банк ДОМ.РФ | от 2,9% | до 12 млн | от 20,01% |

| ВТБ | от 3,5% | до 12 млн | от 20,1% |

| Альфа-Банк | от 3,5% | до 12 млн | от 20,1% |

| Совкомбанк | от 3,9% | до 12 млн | от 20% |

| Новиком | от 5,4% | до 12 млн | от 20% |

| Абсолют Банк | от 5,49% | до 12 млн | от 20,01% |

В справке 2-НДФЛ содержатся данные о доходах работника, налоговых вычетах из получаемых им доходов.

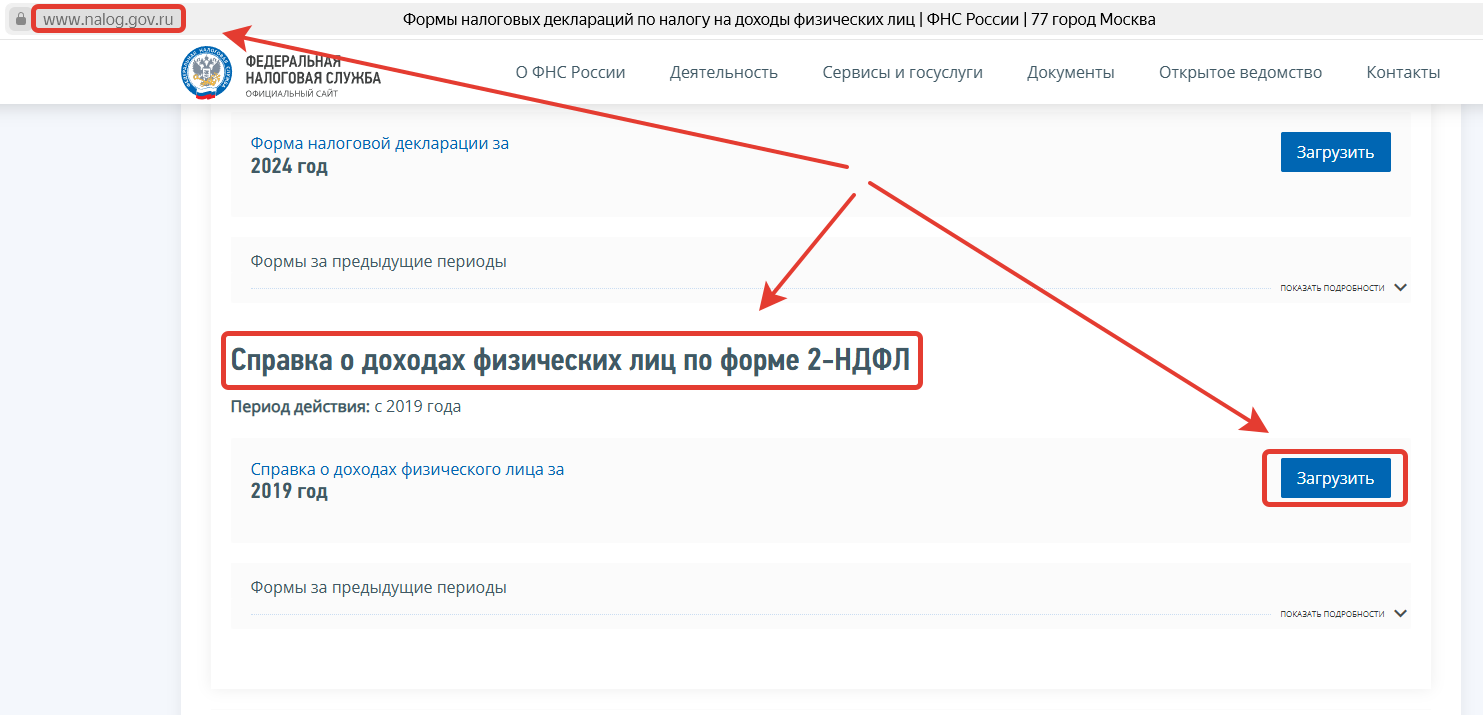

Скачать бланк документа можно на официальном сайте ФНС. Для этого достаточно перейти по ссылке, после чего найти и загрузить нужную форму. Там же размещаются детальные инструкции по заполнения отчета, как и образцы оформленной документации.

Для чего она нужна?

Основное предназначение данного документа – подтверждение источника постоянного дохода, необходимого для погашения кредита. Также он свидетельствует о том, что ее предъявитель устроен на работу официально, при этом деньги будут вноситься регулярно в соответствии с графиком платежей.

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц».

Эту правку могут потребовать не только при оформлении ипотечного займа, но и в других случаях:

- при оформлении визовых документов;

- во время приема на другое место работы;

- для расчета суммы алиментных выплат;

- при усыновлении детей;

- при оформлении пенсий, пособий, вычетов и в других случаях.

Потребовать этот документ могут также в других инстанциях и в случаях, когда необходимо подтвердить источник доходов и их размер.Возможна ли ипотека без 2-НДФЛ?

Бывают случаи, когда претендент на ипотеку работает без официального трудоустройства. В таком случает получить данную форму невозможно. Серьезные финансовые учреждения стараются не отходить от установленного порядка предоставления займов на покупку недвижимости, так как суммы кредитования довольно высокие, сроки продолжительные, при этом банк должен быть уверен в том, что взятые в долг деньги будут без проблем возвращены.

Но многие кредиторы позволяют своим заемщикам воспользоваться возможностью получения займа с оформлением справки о получаемых доходах по форме, разработанной банком. В этом случае нужно знать, что процентная ставка по ипотеке будет на порядок завышена, так же как и размер первого взноса.

После рассмотрения этого документа менеджер по кредитованию сможет оценить платежеспособность заявителя, уровень доходов, регулярность их получения. Данные о размере зарплаты необходимы для расчета суммы ипотечного займа. Если получаемые клиентом ежемесячные доходы по предоставленным документам будут не настолько высокими для предоставления займа на крупную сумму, его выдачу с минимальным взносом банк может не одобрить.

Что делать, если невозможно получить справку?

Если получить форму 2-НДФЛ нет возможности, не стоит идти на хитрость, и доставать липовую справку в надежде, что банк не проверит размер доходов заявителя. Кредиторы подходят к проверке предоставленных документов серьезно, и зачастую осуществляют эту процедуру в два этапа. Сначала этим вопросом занимается кредитный инспектор. Он проверяет подлинность документа, подписей, печатей, адресных данных предприятия, указанных в справке и др. Далее проверка осуществляется службой безопасности. Сотрудник банка может позвонить в бухгалтерию предприятия получателя займа, чтобы проверить, соответствует ли размер зарплаты, указанной в справке, с озвученной бухгалтером фактически получаемой работником суммой. Поэтому не стоит рисковать, тем более, что в некоторых банках есть возможность все же получить займ на более мягких условиях. При этом не обязательно иметь приличный стаж работы, постоянную регистрацию при получении ипотечного займа.

Если предоставить банку справку 2-НДФЛ нет возможности, можно подать другие документы, подтверждающие платежеспособность клиента:

- выписку из лицевого счета;

- документы, подтверждающие получение регулярного активного или пассивного дохода.

Сегодня уже не редкость ипотека без справок. Но следует учесть, что проценты по такому кредитованию также будут довольно высокими. А получить займ на приобретение жилплощади можно, если сумма первоначального взноса будет составлять в пределах 35-50% и более.

Также можно получить ипотечную ссуду, воспользовавшись материнским капиталом – без предоставления этой формы.За какой период необходима справка 2-НДФЛ?

Каждый банк имеет свои требования по периоду, за который нужно подтвердить доходы. Одним нужно знать размер зарплаты за полгода, другим кредиторам – за 1 год. Поэтому уточнять эту информацию желательно непосредственно в банке, который предоставляет кредит.

Сроки изготовления документа

Количество запросов на получение данной формы сотрудником компании не ограничивается.

По его требованию справку должны выдать на протяжении трех рабочих дней.Сроки действия справки

Форма 2-НДФЛ должна быть свежей. Банк должен убедиться в платежеспособности клиента на момент обращения за ипотечным кредитом. Поэтому справка, взятая в сентябре, не подойдет для предоставления кредитору при оформлении займа, к примеру, в декабре. Необходимо уточнить эту информацию у кредитного менеджера банка или задать этот вопрос через горячую линию финансового учреждения, в котором будет оформляться ипотека.