Декларация при закрытии ИП на УСН

Закрыть индивидуальное предпринимательство очень просто. Если у вас нет сотрудников, нужно подать заявление Р26001 в ФНС и заплатить пошлину в размере 160 рублей. В течение пяти рабочих дней налоговая закроет ИП и внесёт запись об этом в специальный реестр. Однако утрата статуса индивидуального предпринимателя не освобождает от обязанности отчитаться за работу компании.

В настоящий момент действует форма декларации, которая была разработана в конце 2020 года. В ней есть несколько разделов, которые заполняются в зависимости от объекта налогообложения. В статье рассмотрим, как заполнить декларацию УСН при закрытии ИП и когда её сдавать, а также разберём примеры расчёта страховых взносов.

Декларация при закрытии ИП – когда сдавать

Декларация при закрытии ИП на УСН в 2023 году подаётся следующим образом: по 3-НДФЛ – в срок 5 рабочих дней с момента закрытия; по НДС – до 25-го числа месяца, после квартала, когда ликвидировано ИП. Например, если предпринимательство закрыто 15 июля, то декларацию по 3-НДФЛ следует сдать до 20 июля, а по НДС — до 25 августа. Просроченный отчёт и несвоевременно уплаченные налоги приведут к тому, что долг перейдет на бывшего индивидуального предпринимателя, как на физическое лицо.

Когда платить страховые взносы

Страховые взносы должны быть уплачены предпринимателем в фиксированном размере, не позднее 15 дней с момента снятия ИП с учёта в ФНС. Рассчитать сумму следует заранее, чтобы деньги успели вовремя поступить на счёт социального фонда, и не образовалась просрочка.

Как рассчитать и примеры расчёта

На примере давайте рассчитаем взносы для индивидуального предпринимателя Василия. Он работает по упрощённой системе налогообложения с объектом «доходы» и решил ликвидировать своё ИП в июле 2023 года. Запись о закрытии ИП в реестре производится 14 июля. Налоговая ставка для предпринимателя составляет 6%.

В 2023 году Василий выручил доход в размере 210 000 рублей (185 000 рублей – в первом квартале и 25 000 рублей – во втором квартале). Фиксированный платёж рассчитывается в зависимости от количества отработанных полных месяцев в течение года, а в неполном месяце - от количества дней. Если доход превышает 300 000 рублей, то взносы рассчитываются по ставке 1%, то есть:

- ОПС = 36 723 рублей;

- ОМС = 9119 рублей.

Для расчёта суммы взносов Василия за 3,5 месяца используем следующую формулу: (сумма взноса за месяц / 12) * количество месяцев + (сумма взноса за месяц / 12 / 30) * количество дней.

При этом, сумма взносов на ОПС будет равна (36 723 / 12) * 3 + (36 723 / 12 / 30) * 14 = 10 609 рублей.

А сумма взносов на ОМС составит (9119 / 12) * 3 + (9119 / 12 / 30) * 14 = 2 634,38 рублей.

После прекращения предпринимательской деятельности ИП имеет еще полмесяца, чтобы окончательно рассчитаться со страховыми взносами. Однако рекомендуется сделать это заранее, поскольку уменьшить единый налог при УСН можно только за страховые взносы, уплаченные до ликвидации ИП.

Декларация УСН при закрытии ИП – бланк и образец

Бланк декларации при закрытии ИП на УСН в 2023 году можно скачать здесь. Заполните его по аналогии с образцом, приведённым ниже.

Как заполнить

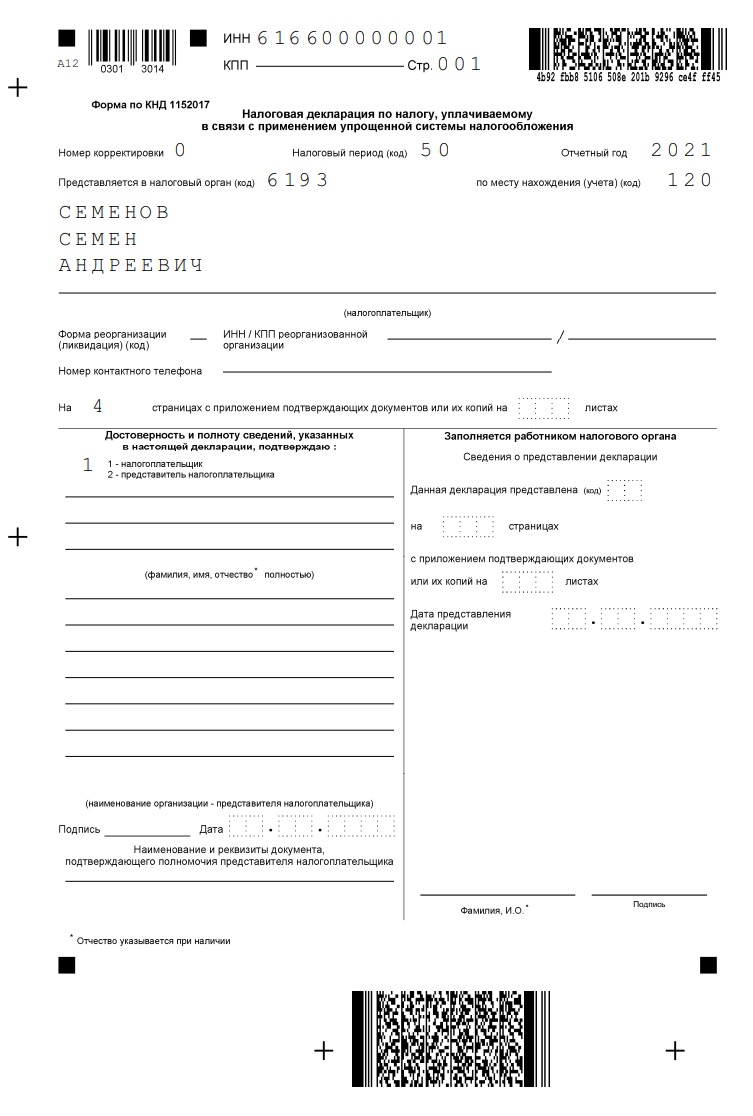

В данном примере для заполнения используем титульный лист, разделы 1.1 и двухстраничный раздел 2.1.1. То есть, у нас получится декларация на 4 страницы. Вверху на каждой из страниц надо прописать ИНН.

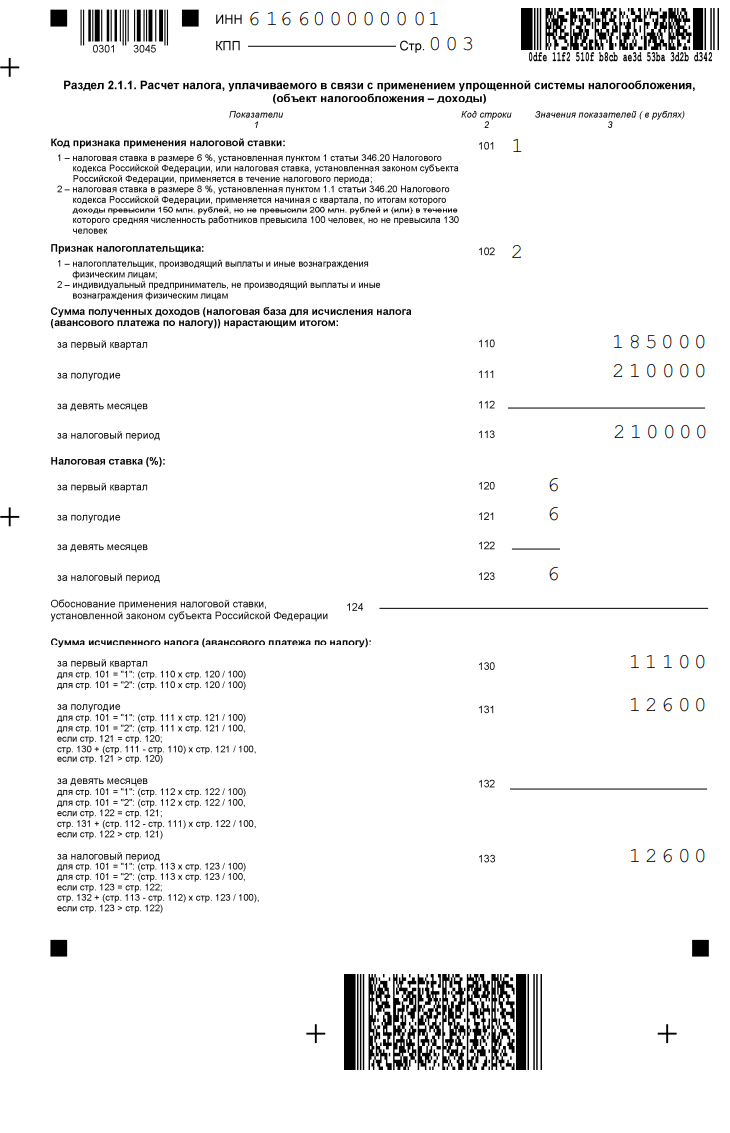

На титульном листе – прописываем код 50, остальные поля оставляем, как есть. Начнём заполнение с раздела 2.1.1. Для обычной ставки налога в размере 6%, пропишем код признака — 1. Если индивидуальный предприниматель не имеет сотрудников, то отмечаем признак налогоплательщика — 2.

Затем нужно заполнить блок «Сумма полученных доходов». Василий закрыл ИП в 3 квартале, поэтому не заполняем строку 112 «доходы за 9 месяцев», а в строке 113 «доходы за налоговый период» указываем доход за полугодие:

- 110 — 185000 рублей;

- 111 — 210000 рублей;

- 112 – ;

- 113 — 210000 рублей.

Также в декларации есть строка 124 для тех ИП, которые работают с пониженной ставкой. В нашем случае в этой строке будет прочерк

Блок «Сумма исчисленного налога» выглядит так:

- 130 — 11100 рублей;

- 131 — 12600 рублей;

- 132 – ;

- 133 — 12600 рублей.

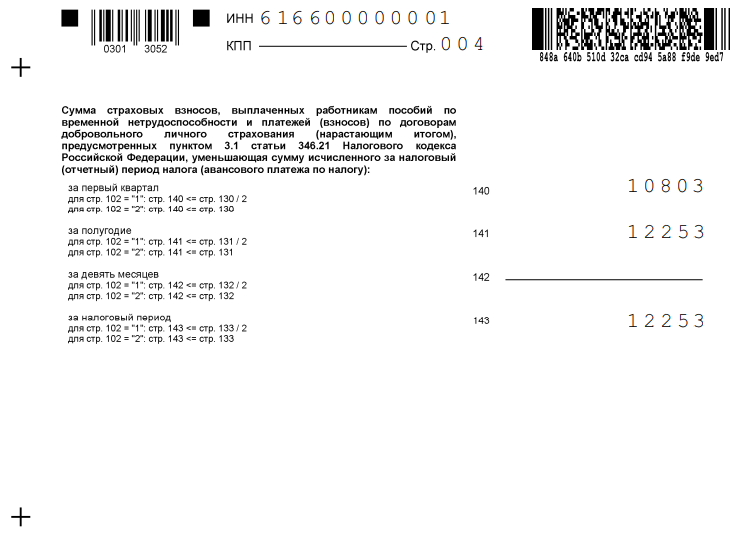

Переходим к блоку «сумма страховых взносов», где отметим всё, что указали до закрытия:

140 — 10803 рублей;

141 — 12253 рублей;

142 – ;

143 — 12253 рублей.

Ниже можно посмотреть пример заполнения отчётности при закрытии ИП.

Образец декларации

Срок предоставления декларации

В законе нет точного определения, когда ИП на УСН должен подать ликвидационную декларацию. Однако есть чёткие указания для тех предпринимателей, которые работают на упрощенке или отказались от неё добровольно. Исходя из этого, можно сделать вывод, что индивидуальные предприниматели имеют право подать ликвидационную отчётность не позднее 25-го числа месяца, следующего за тем, когда было закрыто ИП.

Что будет если не подать декларацию или подать не вовремя

При закрытии ИП важно подать последнюю декларацию в установленный срок. В противном случае предпринимателю грозит штраф по статье 119 НК РФ. Сумма штрафа составляет 5-30% от суммы налога по декларации, но не менее 1000 рублей.

К тому же ФНС начисляет взносы на ОПС на сумму более 300 000 рублей на основании налоговой декларации по УСН. В том случае, если в налоговую не поступит отчёт в срок, она имеет право сделать расчёт взносов по максимуму, то есть в восьмикратном размере. В 2023 году эта сумма для индивидуального предпринимателя на ОПС составляет 293 784 рублей.

FAQ

Нужно ли подавать декларацию при ликвидации ИП на УСН в 2023?

Предприниматели на УСН при закрытии подают исключительно ликвидационную декларацию. Книгу учёта доходов и расходов сдавать в налоговую не надо.

Какой код нужно ставить в декларации по УСН при закрытии ИП?

На титульном листе указывается код налогового периода «50».

Когда и куда сдаётся декларация при закрытии ИП?

Декларация 3-НДФЛ за налоговый период подаётся в срок не позднее 5 рабочих дней после прекращения деятельности как ИП. Декларация по НДС подаётся в обычные сроки — в течение 25 дней после окончания квартала, в котором закрыли ИП. Сдать её нужно в налоговую по вашему месту жительства.

Какую декларацию подает ИП на УСН?

ИП на УСН с любым объектом налогообложения заполняют декларацию формы КНД 1152017. ИП по упрощенке подают во всех случаях:

- чтобы отчитаться перед налоговой подают полную или нулевую декларацию,

- чтобы исправить ошибки в уже поданной — уточнённую декларацию,

- чтобы закрыть ИП и рассчитаться с налоговой — финальную (ликвидационную) декларацию.

Что такое нулевая декларация и нужно ли её подавать?

Нулевую декларацию сдают компании или ИП, которые не ведут деятельность, и у которых нет доходов и расходов. Так бывает, если они, например, зарегистрировались в конце года и еще не начали работать, либо если ИП приостановил деятельность, но с учёта сниматься не стал.

Вывод

- Декларация при ликвидации ИП на УСН подаётся: по 3-НДФЛ – в срок 5 рабочих дней с момента закрытия; по НДС – до 25-го числа месяца, после квартала, когда ликвидировано ИП.

- При несвоевременной подаче ликвидационной декларации предпринимателю начислят штраф по статье 119 НК РФ в пределах 5-30% от суммы налога по декларации, но не менее 1000 рублей.