Операционный лизинг

Операционный лизинг – это когда вы берете в лизинг какое-то имущество, но не имеете обязательства выкупать предмет сделки в конце срока договора. Его еще называют оперативным лизингом. Его часто путают с финансовым лизингом, при котором клиент получает в аренду имущество на все время его полезного использования, а в конце – выкупает. Конкретно аренда операционная многих вводит в заблуждение, поскольку не до конца ясно, чем она отличается от аренды «обычной» и в чем разница между финансовым и операционным лизингом. Кроме того, во многих источниках встречается откровенное неверная информация: например, что при операционном лизинге клиент не имеет права выкупать имущество в конце срока. Ниже мы все эти вопросы раскроем: что представляет собой финансовый лизинг, как устроен операционный лизинг, где грань между ними и чем отличается лизинг от аренды.

Финансовый лизинг – что это такое

Лизинг – это когда вы берете в финансовую аренду какое-либо имущество. Например, вам понадобился трактор для того, чтобы выкопать котлован под фундамент здания. У вас есть 4 пути, которыми вы можете решить проблему:

Лучшие предложения по лизингу для бизнеса

| Компания | Сумма лизинга | Срок | Удорожание в год |

|---|---|---|---|

| Стоун - XXI век | до 200 млн | до 61 месяца | от 0% |

| АСТ Лизинг | до 30 млн | до 61 месяца | от 0% |

| ЭКСПО Финансовые услуги | до 100 млн | до 61 месяца | от 0% |

| Балтийский лизинг | до 500 млн | до 60 месяцев | от 0% |

| ВТБ Лизинг | до 15 млн | до 60 месяцев | от 0% |

| Южноуральский лизинговый центр | до 30 млн | до 37 месяцев | от 0% |

| Флит Финанс | до 300 млн | до 61 месяца | от 0% |

- Взять кредит на трактор. Вы собираете документы, идете в банк, получаете деньги, покупаете трактор.

- Купить трактор на собственные средства. Вы изымаете деньги из оборота, покупаете трактор.

- Взять трактор в аренду. Если так подумать, то вам нужен не трактор – вам нужен котлован. Вы берете в аренду на год трактор, копаете котлован, возвращаете трактор.

- Взять трактор в лизинг. Вы берете у сторонней компании трактор, копаете котлован, ежемесячно (или по другому графику) платите за имущество.

Вы можете заметить, что лизинг включает в себя элементы кредита и аренды. Так и есть, но различие «лизинг/кредит» – в том, что вы не становитесь владельцем имущества, до окончания срока договора объекты лизинговых сделок принадлежат лизингодателю. От аренды лизинг отличается сроком (более долгий) и опцией или обязанностью выкупа имущества в конце лизинговых сделок.

Если вы обязаны выкупить предмет сделки в конце срока – это финансовый лизинг. Тут все довольно прямо: во время действия договора предметы лизинга являются собственностью лизингодателя, после внесения финального платежа имущество становится собственностью лизингополучателя. Часто договор лизинга предполагает условия досрочного выкупа, но это – нюансы, главное – еще в процессе оформления договора стороны обсуждают условия окончательного приобретения активов, то есть выкупной платеж (если он не будет прописан в договоре, налоговая подаст в суд).

Если финансовый лизинг так похож на кредит и аренду, то почему бы не взять кредит или аренду? 2 причины: налоги и сервис. Для тех, кто работает по ОСНО, лизинг позволяет сэкономить как минимум 40% от стоимости договора:

- 20% за счет принятия НДС с договора в зачет.

- 20% за счет уменьшения налогооблагаемой базы – полный лизинговый платеж засчитывается в расходы, с кредитом или арендой так не получится.

- Еще 1-15% экономии за счет скидок от поставщиков, госпрограмм, бонусов от лизингодателя и так далее. Особенно это чувствуется для приобретения автомобиля.

Второй плюс лизинга – сервис. Все действия по обслуживанию актива, страховке, регистрации и так далее лизингодатель возьмет на себя, вы получите полностью готовое к работе имущество, будь то легковое авто или сложный промышленный станок. И на этом вы, кстати, тоже сэкономите – все дополнительные услуги идут в платеж по лизингу, который уменьшает налогооблагаемую базу.

Операционный лизинг – что это такое

Отличается операционный лизинг от финансового тем, что лизингополучатель имеет право не выкупать имущество после окончания договора – все активы в этом случае возвращаются лизингодателю. Это очень похоже на долгосрочную аренду, но вы получаете все преимущества лизинга, то есть налоговые вычеты и сервис. Собственно, все – на этом отличие операционного лизинга от финансового заканчивается.

Технически считается, что если срок лизинга составляет 75%+ срока полезного использования имущества, то речь идет о финансовом лизинге, если срок составляет меньше 75% срока полезного использования имущества – речь идет об операционном лизинге. Но это – довольно формальное разделение, о проблемах классификации лизинга мы поговорим ниже.

Зачем операционный лизинг нужен? В основном он применяется там, где имущество имеет очень большую стоимость и более-менее адекватную ликвидность. Чтобы объяснить эти факторы, сначала объясним логику лизингодателя. К нему приходит клиент, которому что-то нужно. Если клиент хочет финансовый лизинг, то все просто: ищем поставщика, заключаем договор приобретения имущества, отдает имущество в пользование лизингополучателю, получаем проценты. Если же клиент хочет оформить операционный лизинг, то возникает проблема: в конце срока договора клиент, скорее всего, вернет имущество. Куда его девать? Если это – легковая машина, то ее можно сдать в лизинг б/у авто и дальше получать прибыль. А если клиент вернет станок по производству кубических подшипников из дерева за 100 000 000 рублей? Что с ним делать-то?

Поэтому лизингодатели обычно соглашаются на операционный лизинг тогда, когда имущество имеет хоть какую-то адекватную ликвидность, и на нем можно будет заработать после того, как договор закончится. Второй фактор – стоимость имущества, но здесь проблема уже возникает на стороне лизингополучателя. Самолет – это крайне дорогая покупка, и зачастую он требуется на некоторое время. Лизингополучатели просто не могут позволить себе взять самолет в финансовый лизинг, поэтому лизинговые компании предлагают операционную аренду.

Отличия от классической аренды

3 основных отличия:

Лизинг | Аренда | |

Кому принадлежит имущество | Находится на балансе лизингодателя, но если в договоре прописана возможность выкупа, то после его совершения права переходят лизингополучателю | Принадлежит арендодателю, о выкупе речи не идет |

На какой срок заключается договор | 1-15 лет | До 1 года |

Дают ли налоговые льготы | Да, можно сэкономить 40% | Нет |

Операционный vs финансовый лизинг

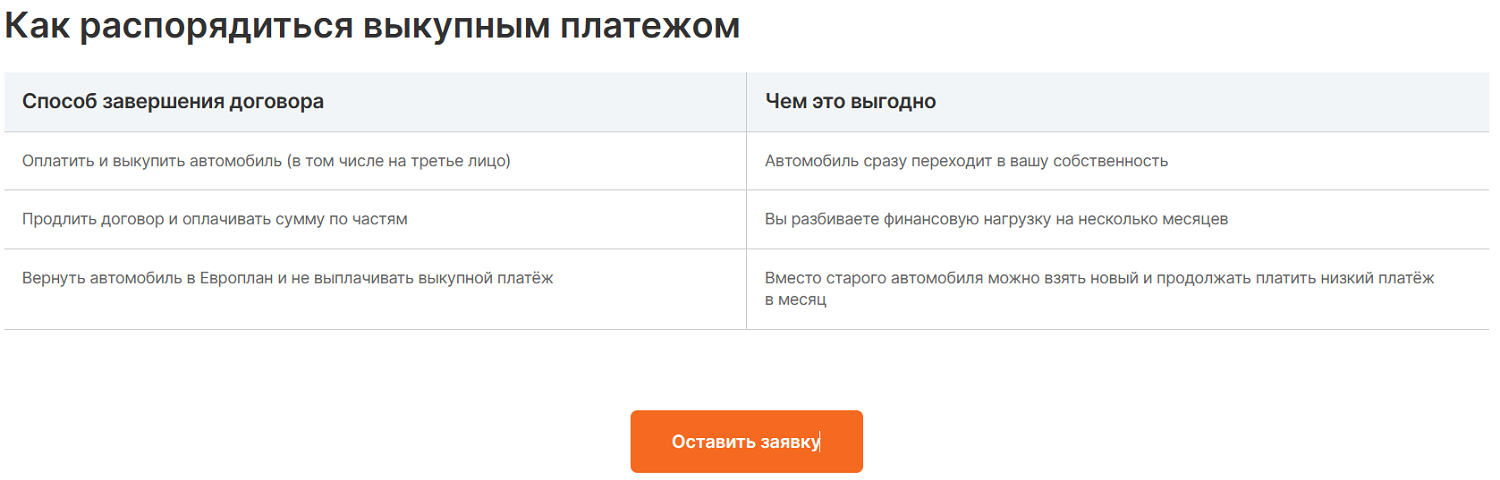

Выше мы уже отмечали, что грань между финансовым и операционным лизингом – довольно условная. Дело в том, что лизинг, в отличие от кредита, регулируется всего одним основным документом: ФЗ 164. И из этого документа следует, что конкретные условия лизинга зависят от того, что прописано в договоре этого самого лизинга. Так оно обычно и есть – все условия по покупке, сдаче в аренду, выкупе и дополнительных услугах регулируются непосредственно договором, а не законодательством. Например, во многих источниках указывается, что операционный лизинг прямо запрещает последующий выкуп имущества. Но если посмотреть предложения на нашей витрине, то можно найти «лизинг с возможностью выкупа автомобиля» от Европлана. На странице предложения есть следующая таблица:

У рассматриваемого лизинга есть опция «оплатить и выкупить автомобиль», то есть это – финансовый лизинг. В то же время есть опция «вернуть автомобиль и не выплачивать выкупной платеж», то есть это – операционный лизинг. Получается, имеем «2 в 1».

Вывод из всего этого – чтобы определить точный тип лизинга, нужно читать составленный договор. Обратный вывод: во время составления договора можно выбрать либо конкретный тип лизинга, либо смесь составляющих из обоих типов.

Выгода и другие преимущества операционного лизинга

Основная выгода исходит из основного отличия операционного лизинга: вы имеете право вернуть имущество лизингодателю и не платить за него/не выкупать его. Это – очень удобно, когда вы сомневаетесь, что имущество понадобится, или вам нужно имущество на короткий срок. Взяли трактор, выкопали за год котлован – вернули трактор. Или не вернули – продлили срок лизинга, открыли бизнес по рытью котлованов, заработали деньги.

Не стоит забывать, что сам по себе лизинг дает ряд преимуществ: налоговые льготы, плюсы внешнего финансирования, улучшение кредитной истории, дополнительные услуги, бонусы от лизинговой компании и так далее. В этом плане операционный и финансовый лизинг равноценны.

Недостатки

Единственный существенный недостаток по сравнению с финансовым лизингом: операционный выходит дороже. Поскольку лизингодатель берет на себя дополнительные риски ликвидности (описывали выше), ему нужно подстраховаться, за счет чего растет удорожание (так в сфере лизинга называется процентная ставка). Ну и вы не становитесь собственником приобретаемого имущества, но это не будет проблемой, пока вы платите по графику.

Особенности операционного лизинга авто

Операционный лизинг строительной и спецтехники – довольно распространенная практика, поэтому найти такое предложение будет проще. С операционным лизингом легковых авто все тоже обстоит хорошо – большая ликвидность и небольшие суммы приводят к тому, что лизинговые компании охотно идут на сделку.

Особенности есть не только у операционного лизинга авто, но и автолизинга в целом. Основная – быстрое оформление. Неважно, хотите вы операционный или финансовый лизинг – многие компании рассмотрят вашу заявку в течение дня, а на следующий день вы уже получите машину. Дополнительно к ней вы получите скидки и бонусы – сфера автолизинга отличается высокой конкуренцией, поэтому лизингодатели всеми возможными способами заманивают к себе новых клиентов.

FAQ

Что такое «возвратный лизинг»?

Это когда вы продаете имущество лизингодателю, чтобы сразу же оформить на него лизинг. Технически возвратный операционный лизинг тоже возможен, хотя такие вещи нужно индивидуально обговаривать с менеджером, предложений в открытом доступе нет.

У налоговой могут возникнуть вопросы из-за операционного лизинга?

Технически – могут, если налоговая заподозрит, что под видом операционного лизинга была оформлена аренда (налоговую не устраивает, что бизнес получает налоговые вычеты с лизинга). Но таких дел мы в судах не нашли – видимо, даже если у налоговой есть претензии, их удается урегулировать на стадии дачи разъяснений.

Вывод

Тезисно:

- Финансовый лизинг – это когда лицо берет в аренду имущество с последующим выкупом.

- Операционный лизинг – это когда лицо берет в аренду имущество, а в конце договора решает, будет ли это имущество выкупать.

- И финансовый, и операционный лизинг дает право на налоговые вычеты.

- В основном операционный лизинг используется для имущества с большой стоимостью и адекватной ликвидностью.

- Основное преимущество операционного лизинга – не нужно платить за имущество, которое перестало быть нужным. Основной недостаток – платить приходится больше, чем за финансовый лизинг.