Лизинг авто для ИП

Авто в лизинг – основной способ пополнения автопарка для ИП, потому что можно сэкономить на покупке 15-35% от стоимости, в зависимости от системы, по которой вы платите налоги. Кроме того, лизинг для ИП позволяет пользоваться взятым в лизинг имуществом в личных целях (при условии, что авто нужно и для бизнеса тоже) – у юрлиц с этим куда больше проблем. Ниже мы расскажем, что из себя представляет лизинг вообще, как и сколько вы можете сэкономить, на каких условиях можно взять авто в лизинг и как это сделать.

Лизинг автомобиля – что это

Начнем с самых основ, то есть с вопроса «Лизинг авто – что это?». Предположим, вам нужен автомобиль для того, чтобы развозить товары, которые вы производите как ИП. Какие у вас есть варианты? Всего их 3:

Лучшие предложения по лизингу для бизнеса

| Компания | Сумма лизинга | Срок | Удорожание в год |

|---|---|---|---|

| Стоун - XXI век | до 200 млн | до 61 месяца | от 0% |

| АСТ Лизинг | до 30 млн | до 61 месяца | от 0% |

| ЭКСПО Финансовые услуги | до 100 млн | до 61 месяца | от 0% |

| Балтийский лизинг | до 500 млн | до 60 месяцев | от 0% |

| ВТБ Лизинг | до 15 млн | до 60 месяцев | от 0% |

| Южноуральский лизинговый центр | до 30 млн | до 37 месяцев | от 0% |

| Флит Финанс | до 300 млн | до 61 месяца | от 0% |

- Вариант приобретения авто на свои средства. Этот вариант вы сразу отметаете, если у вас есть «лишние» 1 500 000 рублей – лучше пустить их на развитие бизнеса, а не на покупку нужного, но далеко не самого нужного актива (авто).

- Покупка авто в кредит. Уже более адекватный вариант – для покупки транспортных средств не нужно выводить деньги из оборота. Да, вам придется заплатить больше по итогу, но эта сумма будет «размазана» по времени – сможете покрыть ее за счет растущих доходов после покупки авто.

- Купить авто в лизинг. Финансово это выглядит так же, как и кредит – вы получаете машину и выплачиваете ее стоимость + проценты в течение некоторого времени. Но при этом вы получаете сервис, более быстрое оформление и налоговые вычеты при тех же рисках. Еще одна особенность – пока вы не вы выкупили авто (досрочный выкуп или завершили лизинг выкупным платежом по графику), оно вам не принадлежит.

Еще одно существенное отличие лизинга от кредита – при кредите вы получаете только деньги, при лизинге вы получаете непосредственно машину и сопутствующие услуги. Лизинг – это имущественная аренда, в самом простом сценарии вы выкупаете имущество после выплаты лизинговых платежей. Поскольку лизинг – это обязательно комплексная услуга, вы также получаете сопровождение, то есть страховку, шиномонтаж, ремонт, топливо и так далее (страховка обязательна, от остального можно отказаться).

Но это – не основное преимущество лизинга. Лизинг для приобретения транспортных средств дает вам налоговые бонусы, которые в итоге позволяют выкупить авто на 35% дешевле его изначальной стоимости. Вас интересуют 2 налога:

- НДС. Все договоры лизинга включают в цену НДС, который лизингодатель берет в зачет от поставщика транспорта. Вы тоже можете принять 20% НДС в зачет, на чем и сэкономите.

- Налог на доход. Если вы платите налоги по принципу «доход – расход», то весь платеж по лизингу вы можете принять в расходы, что снизит вашу налогооблагаемую базу и позволит сэкономить 13-15% от стоимости.

Естественно, эти налоговые льготы имеют смысл для вас только в том случае, если вы платите эти налоги. ИП на ОСНО получают максимальные вычеты, поскольку платят и НДС, и налог на доход по принципу «доход – расход». ИП на упрощенке выгод от НДС не получают, но все еще могут сэкономить на снижении налогооблагаемой базы, если платят УСН 15%. Тем же, кто сидит на УСН 6%, на налоговые льготы рассчитывать не стоит, увы.

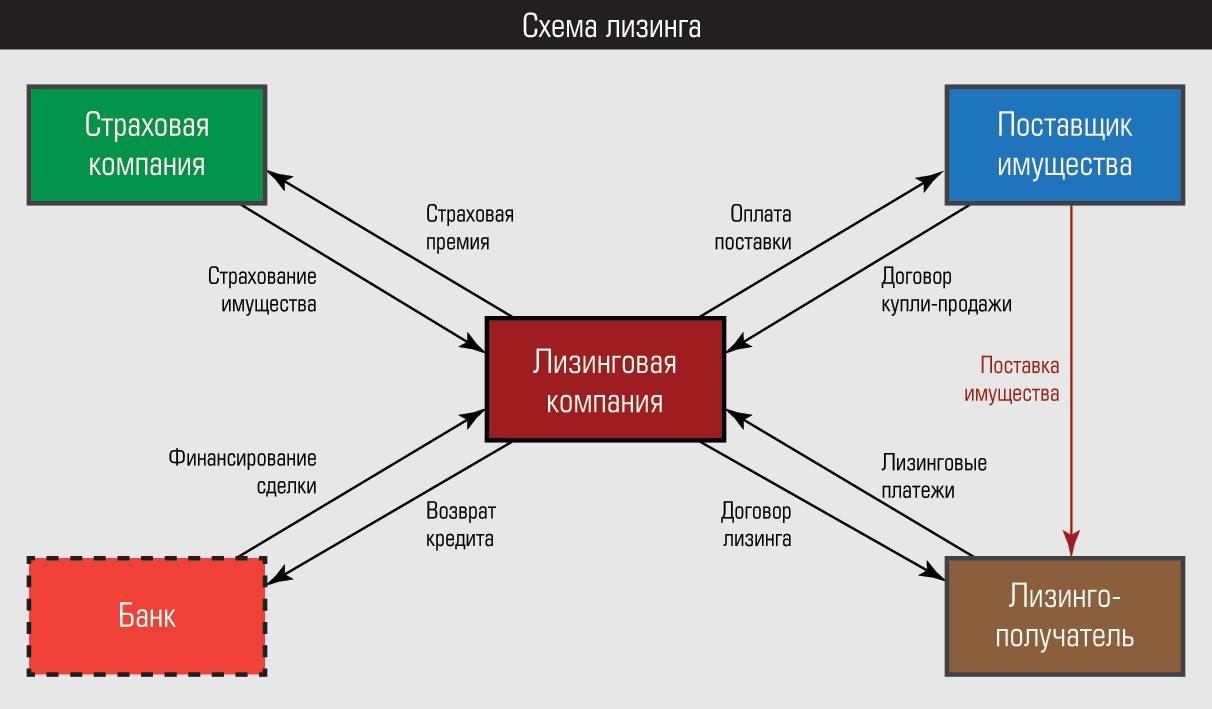

Полная схема лизинга выглядит так:

Обязательные лица – лизинговая компания, лизингополучатель. Чаще всего при заключении сделки присутствуют поставщик имущества и страховая компания – первый продает нужное вам авто, вторая оформляет страховку на покупку автомобиля. Если сделка – слишком крупная, то лизингодатель идет в банк за кредитом (вряд ли это понадобится в вашем случае). Как все работает:

- Вы идете к лизингодателю со своими запросами.

- Сначала обсуждаете условия, затем либо вы указываете на поставщика, либо лизинговая компания предлагает вам вариант.

- Лизингодатель предлагает вам подписать договор лизинга, подписываете.

- Вносите аванс – лизингодатель покупает имущество у поставщика, страхует его у страховой, при необходимости делает дополнительные манипуляции, предусмотренные договором (монтаж противоугонной системы, например).

- Лизингодатель пригоняет вам транспорт или вы забираете его сами, когда все готово. Платите по графику, пользуетесь транспортом.

Чаще всего вам нужно подписать всего 1 договор – с лизингодателем, всеми остальными вопросами лизинговая компания будет заниматься сама.

Хоть лизинг и похож на кредит, но свои особенности по условиям и оформлению тоже имеет. По условиям – ставка удорожания (аналог кредитной ставки) выходит примерно такой же, как в банках, а вот первоначальный взнос может быть довольно крупным, в районе 30%. ИП при первом обращении договориться на продажу авто без первоначального взноса будет очень непросто, хотя бы 5% внести придется. А вот если история взаимоотношений с лизингодателем уже есть, то можно договориться и на нулевой первоначальный взнос.

Оформление лизинга – быстрое, если вы подаете заявку с утра, вечером вы уже можете получить автомобиль. Особенно быстро оформляют продажу лизинговые компании тогда, когда вы хотите выкупить автомобиль с пробегом из собственного автопарка лизингодателя. Такую продажу авто, кстати, часто оформляют со скидкой – дополнительная экономия. Клиенты лизинговых компаний могут получить авто даже при плохой кредитной истории – поскольку имущество юридически принадлежит лизингодателю, у последнего есть залог в виде машины.

Выше мы описывали конкретно финансовый лизинг (с выкупом в конце срока), но нужно упомянуть еще и операционный лизинг. Суть этого вида – в том, что вы берете машину в аренду не на весь срок пользования с выкупом в конце, а только на часть этого срока – например, на 3 года. После того, как срок договора закончится, вы возвращаете машину лизингодателю (или выкупаете ее, если это разрешено договором). Преимущество – в том, что вам не нужно думать, куда деть машину с пробегом, вы просто попользовались и вернули ее. Из минусов – стоимость транспортного средства (и договора в целом) при операционном лизинге существенно растет, потому что в нее закладываются дополнительные риски лизингодателя. ИП операционным лизингом пользуются очень редко.

Лизинг авто для ИП

Взять в лизинг можно практически любой транспорт: легковой, грузовой, спецтехнику, тракторы и так далее. Что касается спецтехники и тракторов – у государства есть программы субсидий, по которым можно сэкономить до 10% от стоимости покупки. Легковые и грузовые машины тоже можно взять со скидкой, если дилер продает авто со скидкой, на российские и китайские машины можно получить дисконт на 8-10%.

Одну из особенностей лизинга для ИП мы уже расписывали выше: пользоваться лизинговым имуществом могут все, а вот получить налоговые льготы за финансовую аренду могут только ИП на ОСНО или УСН 15%. Что касается остальных особенностей:

- Запрет на цессию. Оформить переуступку лизинга или сублизинг у ИП не получится.

- Крайне быстрое оформление. Поскольку собственником транспортного средства остается лизингодатель, он несет меньше рисков, чем банк при выдаче кредита, следовательно – меньше проверок и более быстрое оформление.

- В основном оформляют финансовый лизинг. То есть в конце вам нужно будет заплатить выкупную стоимость и стать владельцем авто.

- Онлайн-оформление. Если у вас есть ЭЦП – приобрести авто можно полностью онлайн.

- Малые штрафы за просрочку. К ИП лизингодатели обычно относятся терпимо и с пониманием – если лизингополучатель допустил просрочку, ему начислят небольшую пеню, если просрочки возникают систематически – лизингодатель будет искать способы решить проблему, не изымая имущество (найдет вариант для цессии, например). Причина доброжелательного отношения – малые суммы договоров и желание лизингодателей поднять свою репутацию.

Отличия лизинга от кредита

Выше мы расписывали в тексте отличия, здесь же приведем их в таблице:

Кредит | Лизинг | |

Кому принадлежит имущество | ИП – он получает деньги, на которые покупает авто | Лизинговой компании – ИП начинает владеть имуществом после финального платежа по выкупу предмета сделки |

Налоговые бонусы | Нет | Есть, если ИП работает по ОСНО или УСН 15% |

Что ИП получает | Деньги | Авто и дополнительные услуги на выбор |

Страховка авто | Обязательно ОСАГО, в некоторые банках КАСКО тоже обязательно | И ОСАГО, и КАСКО обязательно |

Скорость оформления | 3-14 дней | 1-3 дня |

Пакет документов | Полный пакет учредительных и финансовых документов | Учредительные документы, финансовые требуют редко |

Как быстро рассматривают | На одно предварительное одобрение может уйти до 5 дней | Предварительное одобрение через полчаса |

Кто может быть лизингодателем

ИП или юрлицо. ИП должно иметь специальную государственную регистрацию, юрлицо должно иметь лизинг среди своих кодов ОКВЭД. Поэтому избавиться от проблемного лизинга через сублизинг для ИП – сложная задача, поскольку госрегистрации в качестве лизингодателя у ИП, скорее всего, нет. Но это можно сделать через цессию – уступку права требования (перенайм в данном контексте).

Требования к лизингополучателю

Основное требование: ИП имеет госрегистрацию и исправно платит налоги, это нужно будет подтвердить декларацией. Часто выдвигаются требования по минимальному возрасту бизнеса, в среднем требуют от 6-12 месяцев, изредка можно найти лизинг на приобретение автомобиля с возрастом ИП от месяца. Если предметы лизинга в сумме дорого стоят, лизингодатель может запросить дополнительные финансовые документы.

Как индивидуальному предпринимателю оформить авто в лизинг

Что потребуется

Вам потребуется паспорт, налоговая декларация и немного свободного времени. Желательно заранее заказать справку об оборотах по счету в банке, в котором обслуживаетесь. Если работаете на патенте – нужна будет копия этого патента.

Необходимые документы

- Паспорт.

- Декларация о доходах (требуется не всегда).

- Выписка со счета (требуется не всегда).

- Копия патента (если работаете на патенте).

Пошагово

- Для начала вам нужно найти предложение, которое вас устроит, все лизинговые предложения для ИП от крупных лизингодателей можно посмотреть на нашей витрине. Можете послать заявки в несколько компаний, чтобы сравнить их условия конкретно для вас, подача заявок – бесплатная.

- Определились с лизингодателем – перезвоните менеджеру. Теперь вам нужно определиться с поставщиком, с которым лизинговая компания будет оформлять сделку купли-продажи. Если пробег авто для вас – не проблема, то проще всего взять авто прямо из автопарка лизингодателя – все компании продают юридически чистые машины с пробегом, оформят сделку очень быстро. Если нужно новое или редкое авто – можете сами указать на поставщика или довериться лизинговой компании.

- Подписываете документы на лизинг, вносите первоначальный платеж – лизинговая компания покупает транспорт, регистрирует его, оформляет страховку, при необходимости проводит остальные процедуры.

- Все, в конце оформления сделки вы либо сами заберете авто, либо его вам пригонят. Платите, пользуйтесь. После выплаты выкупной стоимости авто окажется в вашей собственности.

Автолизинг по упрощенной схеме

Некоторые компании (Газпром, Сбербанк) предлагают экспресс-лизинг по упрощенной схеме, в рамках которой авто можно получить за день. Минимальный пакет документов, первоначальный платеж от 5%. Если транспорт вам нужен срочно, экспресс-лизинг – единственный способ получить его за день, не покупая авто за свои средства.

Автолизинг для ИП без аванса

Встречается редко, но все же встречается. Такая сделка выгодна покупателю, но не очень выгодна лизингодателю, поскольку фактическое тело лизинга будет больше обычного. У вас будет больше шансов оформить такой лизинг, если вы уже работали с этой лизинговой компанией и/или ведете бизнес больше года, в каждом отчетном периоде показывая прибыль.

Как происходят выплаты

Выплаты можно условно разделить на 3 вида: аванс; регулярный платеж; выкупной платеж. Аванс – это первоначальный платеж, после того, как вы перечисляете аванс, лизингодатель покупает нужное вам имущество. Регулярный платеж – это стандартный платеж согласно графику. Выкупной платеж – это когда вы оплачиваете остаточную стоимость имущества и получаете его в собственность. Выкупной платеж – то, что отличает финансовый лизинг от аренды. Учтите, что выкупную цену (и платеж) нельзя вносить в расходы, если вы работаете на ОСНО или УСН 15%, поэтому в ваших же интересах, чтобы выкупной платеж был минимальным. После того, как вы внесли этот последний платеж, вы имеете полное право продать автомобиль.

Компенсация НДС

Если вы работаете на ОСНО, вы можете принять НДС со сделки в зачет. Если же вы работаете на другом налогообложении – увы, для вас стоимость сделки увеличится на 20%, потому что все лизингодатели платят НДС, следовательно – закладывают его в стоимость лизинга.

Бухучет

- На УСН 6% лизинг не отражается в бухгалтерии.

- На УСН 15% и ОСНО регулярные платежи по лизингу отражаются как «прочие арендные платежи», НДС нужно проводить отдельно от основного платежа. Выкупной платеж отражается как «расходы на приобретение ОС», «материальные расходы» или «товар для перепродажи» – в зависимости от того, что с авто будет дальше.

FAQ

Что такое «возвратный лизинг»?

Возвратный лизинг – это когда вы продаете лизинговой компании свое имущество, а потом его берете в лизинг. Это – что-то вроде кредита под залог имущества. Процедуру покупки и последующей выдачи лизинга оформляют так же, как и при финансовом лизинге, но клиент выступает одновременно и поставщиком, и лизингополучателем.

Можно ли взять лизинг без НДС?

Нет, практически невозможно.

Кто платит транспортный налог?

Тот, кто в СТС указан как «Собственник».

Можно ли досрочно выкупить авто? В большинстве случаев – да. Полное досрочное погашение обычно доступно сразу, как и другие варианты выкупа раньше срока. Но никаких правил на законодательном уровне здесь нет, то есть досрочный выкуп должен быть описан в договоре.

Вывод

Тезисно:

- Лизинг – это финансовая аренда, при которой вы чаще всего выкупаете имущество в конце срока его полезного использования по остаточной цене.

- Лизинг авто для ИП – самая распространенная услуга, потому что авто в лизинг – дешевле и проще, чем авто в кредит.

- Лизинг предоставляет ряд налоговых бонусов, но получить их могут только те ИП, которые работают на УСН 15% или ОСНО.

- При большом желании можно получить авто в день обращения.

- Проверки по лизингу – минимальные, из документов обычно требуются паспорт, справка из банка и налоговая декларация.

- ИП, которых хотят сэкономить, могут взять б/у авто из автопарка лизингодателя.