Досрочное погашение ипотеки

Любой кредит предполагает переплату. Особенно это актуально для ипотечного кредитования. Даже небольшая процентная ставка, применяемая на протяжении нескольких лет вынудить выплатить значительно больше, чем просто сумму основного долга.

Подробнее о досрочном погашении ипотеки

Система кредитования строится на том, что заемщик обязан отдать больше, чем взял. В противном случае не будет выгоды и смысла для банка. В случае с ипотечным кредитование, клиент берет сразу большую сумму на очень длительный срок и вынужден на всем его протяжении обслуживать обязательства, совершая ежемесячные платежи. Для банка выгодно, чтобы человек платил настолько долго, насколько это возможно. А вот для заемщика все совершенно наоборот. Чем быстрее получится выплатить долг, тем меньше будет сумма переплаты.

Ипотечные программы от застройщиков

| Банк | Ставка | Сумма | Взнос |

|---|---|---|---|

| Банк ДОМ.РФ | от 2,9% | до 12 млн | от 20,01% |

| ВТБ | от 3,5% | до 12 млн | от 20,1% |

| Альфа-Банк | от 3,5% | до 12 млн | от 20,1% |

| Совкомбанк | от 3,9% | до 12 млн | от 20% |

| Новиком | от 5,4% | до 12 млн | от 20% |

| Абсолют Банк | от 5,49% | до 12 млн | от 20,01% |

Самый простой пример: есть кредит на квартиру стоимостью в 3 миллиона рублей сроком на 20 лет под 10% годовых. 10% в год – это 300 тысяч рублей. За 10 лет набегает 10*10=100% переплаты. Разумеется, клиент все это время будет совершать платежи и потому сумма будет не настолько глобальной, но общий принцип все равно остается тем же. Таким образом, лучше экономить на всем, но погасить задолженность как можно быстрее и уже после этого наслаждаться экономической свободой и отсутствием кабальных платежей. В идеальном случае – вообще не залазить в кредит, а совершать покупки только после того, как будет накоплена нужная сумма.

К сожалению, применительно к ипотеке это практически невозможно, так как квартира нужна в любом случае и, если ее нет, придется платить за аренду, что в некоторых случаях обходится даже больше, чем регулярные платежи в банк.Виды досрочного погашения ипотеки

Существует 2 основных варианта погашения долга: полный и частичный. Особняком стоит система рефинансирования, которую тоже нужно учитывать. В любой из ситуаций следует учитывать особенности заключенного договора, в частности, пунктов, которые касаются преждевременного погашения.

Полное

При полном погашении клиент вносит всю оставшуюся сумму долга одним платежом. Совершать его можно как наличным, так и безналичным образом, по желанию клиента. Следует учитывать, что к дате полного погашения банк должен подготовится. В частности, нужно пересчитать проценты, чтобы клиент не заплатил лишнего (но и не недоплатил). Полное преждевременное погашение ипотеки – это редкое явление, ведь подразумевается внесение крупной суммы. Возможно при следующих условиях:

- Получение крупного наследства.

- Выигрыш в лотерею.

- Продажа дорогостоящего имущества.

- Значительная премия на работе.

Это только основные причины, по которым человек мог получить достаточно денег, чтобы заплатить всю сумму долга. Их может быть еще множество, в зависимости от сложившейся ситуации.Частичное

При частичном варианте погашения вносится только определенный платеж, который не покрывает всю сумму долга. Это распространенное явление, так как даже при обязательном платеже нередко клиент предлагает внести больше, чем требуется. Все это считается частичным погашением. В зависимости от суммы, обычно предупреждать о нем банк не требуется, хотя все равно следует изучить условия договора.

Лучше вносить деньги частями, как только они появляются, а не откладывать до накопления значительной суммы. Следует учитывать, что в этом тоже не нужно доходить до абсурда.

Не стоит нести в банк меньше тысячи рублей.Погашение с помощью рефинансирования

Рефинансирование как таковым погашением не является, так как заемщик все равно остается должен точно такую же сумму, как и до рефинансирования. Однако подобная система может несколько снизить процентную ставку, увеличить или уменьшить срок выплат или предлагаться с другими выгодными условиями.

Например, клиенту осталось погашать кредит еще 5 лет, с ежемесячным платежом в 20 тысяч. Из-за изменения финансового состояния, он больше не может обслуживать этот долг. Человек обращается в другой банк, который готов на рефинансирование, где обговаривает выгодные для себя условия. В результате новый банк погашает долг в старом и теперь заемщик является должником другой финансовой организации. В рамках такой процедуры, в данном примере, человек мог договориться об увеличении срока выплат до 10 лет с уменьшением суммы до ежемесячного платежа до 10 тысяч рублей.

Что о досрочном погашении говорит закон?

На момент написания этой статьи (февраль 2025 года), действует пункт 2 ст.810 ГК РФ. В нем сказано, что заемщик имеет полное право досрочно погасить свой долг при единственном условии: он обязан предупредить об этом банк за 30 дней. Такой срок дается для окончательного расчета задолженности на конкретную дату и определения оставшейся суммы процентов.

Другими словами, возможность досрочного погашения кредитов, включая ипотечный, является правом заемщика, гарантированным на законодательном уровне.Расчет досрочного погашения ипотеки

При полном погашении долга банк на дату, указанную клиентом в заявлении, производит перерасчет процентов и тела кредита, предоставляя детальную информацию должнику. Исходя из нее и производится преждевременное погашение.

Пересчет процентов

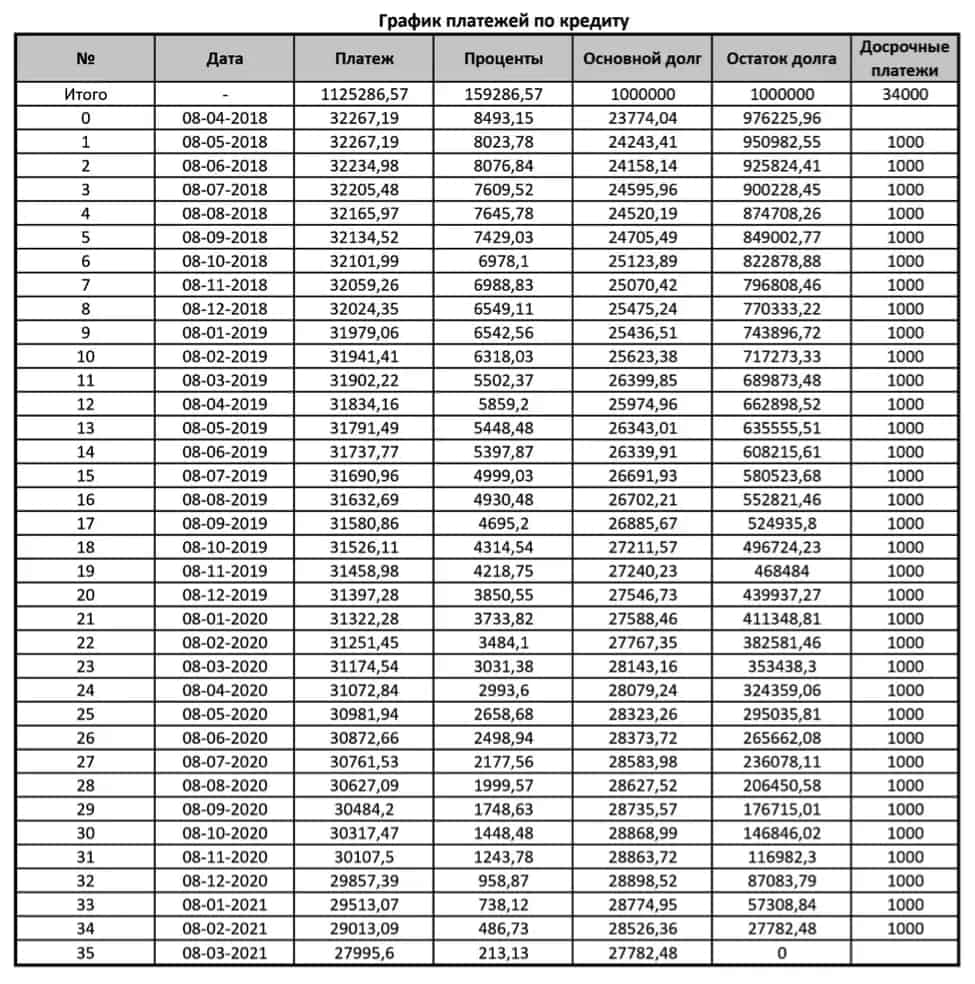

Рассмотрим на примере. Предположим, человек приобрел квартиру в ипотеку, взяв у банка 1 миллион рублей на 3 года под 10% годовых. Он обязан платить по 32 267,19 рублей в месяц, что в конечном итоге, за три года, даст переплату в сумме 162 039,91 рублей. Если добавить всего лишь 1 тысячу ежемесячной переплаты, то картина будет несколько иной:

Несложно подсчитать, что в такой ситуации переплата уменьшится до 159286,57 рублей. То есть, человек сэкономит 2753,34 рубля. Чем больше сумма дополнительных платежей и чем чаще они совершаются, тем меньше придется переплачивать банку.

Несмотря на то, что расчеты выполнены достаточно давно, сегодняшняя ситуация принципиально не отличается. Досрочное закрытие ипотечного долга способно заметно уменьшить сумму переплаты. Тем более – если деньги вносятся в первые годы кредита.

Как досрочно погасить ипотеку?

Как было отмечено выше, досрочное погашение долга – это право любого человека. Поэтому имеет смысл более подробно описать процедуру его практической реализации.

Что потребуется?

Для преждевременного погашения необходимо собрать нужную сумму (зависит от того, полностью будет гаситься кредит или частично), взять паспорт и явится в отделение банка. Обычно нужно обращаться туда же, где клиент брал кредит, однако это не обязательное требование. Уточнять этот момент следует непосредственно в выбранной финансовой организации. Более того, многие современные банки предлагают возможность удаленных платежей, через личный кабинет.

Пошаговые действия

- Определиться с вариантом погашения (полный или частичный).

- Определиться и суммой платежа и собрать ее.

- Поставить банк в известность о желании досрочно погасить задолженность. Обычно требуется только в том случае, когда клиент выбирает полное погашение, однако этот момент также нужно уточнять отдельно.

- В указанный срок явиться в отделение и внести деньги в кассу.

- Если выбрано было полное погашение, то после закрытия кредита рекомендуется потребовать на руки справку об отсутствии задолженности.

Стоит ли досрочно погашать ипотеку с дифференцированным способом оплаты?

Существуют два варианта оплаты кредита: аннуитетный и дифференцированный.

- Аннуитетный. Общая сумма платежа остается одинаковой на всем протяжении действия кредита. В первое время выплачиваются в основном проценты и лишь немного тела, а в дальнейшем, часть процентов становится каждый раз все меньше и меньше, а часть тела кредита все больше. Для такого варианта расчетов характерна изначально меньшая сумма платежа, но большая после середины срока действия кредита. Переплата в данном случае тоже больше.

- Дифференцированный. Сумма платежа постоянно уменьшается. Тело кредита всегда одинаковое, а вот сумма процентов с каждым месяцем будет меньше. Для такой системы характерна изначально высокая сумма выплат, но после половины срока действия кредита, она становится меньше аннуитетной. Переплата в такой ситуации меньше.

В рамках досрочного погашения кредита важно только то, что при дифференцированных платежах переплата все равно есть, пусть и немного меньше.Как следствие, если погашать кредит досрочно, платить в конечном итоге придется меньше. Сейчас банки лишь в редких случаях предлагают дифференцированную систему расчетов, так как это им не выгодно. Это может стать причиной решения не гасить кредит досрочно по простой и понятной причине. Если впоследствии нужно взять другой, то следует сразу готовиться к тому, что платежи будут рассчитываться по аннуитетной системе.

Особенности погашения ипотеки с материнским капиталом

Если ипотека приобреталась с использованием материнского капитала (например, в качестве первоначального взноса), то никаких особенностей тут нет. Погашение производится в стандартном режиме, так же, как при любой другой ипотеке. Если же недвижимость приобреталась в ипотеку еще до получения сертификата материнского капитала, то его можно использовать для того, чтобы закрыть часть задолженности или даже погасить ее полностью.

Как вернуть деньги за страховку?

Страховая компания практически всегда предусмотрительно указывает в договоре с клиентом пункт о том, что неиспользованная сумма не возвращается. Длительное время подобные ограничения, заведомо невыгодные для заемщиков/страхователей, работали. Сегодня законодательство дает клиентам банков и страховых компаний возможность вернуть деньги за неиспользованный срок страховки. То есть при досрочном погашении кредита получится сэкономить еще и на страховых выплатах.

Схема возврата традиционна: необходимо заранее предупредить страховщика, после чего закрыть кредит и написать заявление на возврат неиспользованной части страховки. На обращение в страховую отводится неделя. Деньги должны вернуться в течение месяца. Отказ со стороны страховщика является нарушением прав страхователя, что можно обжаловать в Банке России, Роспотребнадзоре или у финансового омбудсмена. Если все перечисленное не помогло, остается обращаться в суд (но перед этим обязательно направить в страховую досудебную претензию, чтобы не возникло проблем с приемом иска к рассмотрению).

Плюсы и минусы досрочного погашения ипотеки

Единственный минус – необходимость расстаться с деньгами раньше положенного срока. Основной плюс: значительное уменьшение суммы переплаты. Кроме того, досрочное погашение долга обычно указывается в кредитной истории как преимущество клиента, что облегчает попытки взять новый кредит.