Какими правами обладает владелец простой акции

Чтобы зарабатывать на инвестициях, нужно понимать какие виды ценных бумаг есть на рынке. В статье мы разберём понятие «обыкновенные акции». Вы узнаете, чем они отличаются от привилегированных ценных бумаг и как на них можно заработать.

Что такое обыкновенные акции

Обыкновенная акция – это ценная бумага, которую выпускает акционерное общество (АО), она подтверждает владение долей в уставном капитале этого общества, обеспечивает право на управление этим обществом, а также может гарантировать получение прибыли в виде дивидендов.

Дивиденды акционерам выплачиваются из прибыли организации после того, как выполнены все операционные расходы, например, уплата налогов, погашение кредитов и выплата дивидендов по привилегированным акциям. По законам Российской Федерации размер дивидендов назначается общим собранием акционеров, но он не может быть больше того, что предлагает совет директоров.

Также держатели обыкновенных акций имеют право получать информацию о работе АО и принимать участие в управлении организацией через собрание акционеров. Если компания ликвидируется, то акционеры могут получить часть её имущества, которая останется после удовлетворения остальных обязательств компании.

Обыкновенные акции – это наиболее популярные ценные бумаги во всех странах. Ими торгуют на биржах во всём мире. Наиболее популярные торговые площадки в России: Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС).

Наиболее популярные обыкновенные акции носят название «голубые фишки». Это означает, что компания, которая их выпускает, надёжно и давно обосновалась на рынке. Российские компании, которые выпускают «голубые фишки»: «Газпром», «ЛУКОЙЛ», «Норильский Никель», «Ростелеком», Сбербанк, «Сургутнефтегаз».

Финам дарит курс «Первые шаги» на платформе «Финам Знания» пользователям Сравни — это 5-дневный курс для изучения инвестиционного дела в прямом эфире с опытными преподавателями. На курсе вы узнаете:

- Как отбирать ценные бумаги в портфель с помощью анализа графиков, новостей, финансовой отчетности бизнеса и различных торговых индикаторов.

- Как грамотно анализировать разные активы и сформировать инвестиционную стратегию в соответствии с вашими целями.

- Как получать инвестиционный результат не только на росте, но и на падении ценных бумаг, сохранять хладнокровие и не торговать на эмоциях.

Виды акций

Акциионерные общества выпускают на рынок обыкновенные (АО) и привилегированные (АП) акции. Последние обычно составляют не более 25% от всех ценных бумаг. Рассмотрим виды и классы акций.

Обыкновенные

Виды акций | Кто выпускает | Особенности |

Голубые фишки | Известные компании-гиганты | Надёжные, давно работают на рынке, с высокой доходностью |

Высокодивидендные | Новые компании | Низкая цена, высокая доходность, при хорошей прибыли дивиденды увеличиваются |

Акции стоимости | Акции любой компании | Причины: падение прибыли, скандал с бумагами; обычно дешевле аналогов на рынке, низкий показатель Р/Е |

Циклические | Строительные компании, автопром, прочие компании | Цена меняется в зависимости от экономики |

Защитные | Пищевые или фармацевтические компании | Подходят для диверсификации, не реагируют на изменения в экономике |

Спекулятивные обыкновенные | Молодые компании в начале развития | Высокорисковые активы с высоким потенциалом роста котировок. |

Центовые (копеечные) | Низколиквидные компании | Спекулятивный актив с низкой стоимостью. |

Привилегированные

Виды акций | Кто выпускает | Особенности |

Кумулятивные | Любое акционерное общество | Гарантировано сохранение дивидендов |

Конвертируемые | Любое акционерное общество | Есть возможность конвератации этих бумаг в обыкновенные или кумулятивные акции |

Некумулятивные | Любое акционерное общество | Невыплаченные дивиденды не накапливаются |

Неконвертированные | Любое акционерное общество | Не позволяющие менять акции на бумаги другого статуса |

С долей участия | Любое акционерное общество | Предполагают выплату фиксированных дивидендов без возможности получить прибыль сверху |

Классы обыкновенных акций

Также существует разделение обыкновенных акций на классы, каждый, из которых отвечает за сочетание «нагрузки» и коэффициента расходов. Таким образом, у инвесторов появляется возможность дополнительного выбора.

Какие классы акций сегодня предоставлены на рынке:

- Класс А (Class A) с «начальной» нагрузкой (иногда взимаются комиссионные до 0,5%).

- Класс B (Class B) с конечной нагрузкой (есть комиссионные до 1%).

- Класс С (Class C) без нагрузки, но с высокими коэффициентом расходов (с самыми высокими комиссионными 1%).

Акции класса В, имеющие статус обыкновенных, могут конвертироваться в акции класса А, а акции класса С – не могут конвертироваться никогда.

Сколько стоят акции

Прежде, чем купить ценные бумаги той или иной компании нужно понимать, почему их стоимость различается. Каждая акция имеет номинальную, рыночную, балансовую и эмиссионную.

Номинальная стоимость акции – это показатель, который отражает, какую долю от уставного капитала АО имеет инвестор. Этот показатель нужен для того, чтобы учитывать эмиссионный доход этой организации в финансовых документах. Выпуск ценных бумаг регламентируется уставом акционерного общества, причём все акции имеют один номинал. Чем больше бумаг на руках у инвестора, тем больше его доля в компании. Соответственно, ему больше выплачивают дивидендов, если они предусмотрены.

По номинальной стоимости можно купить акции сразу же, как только компания выпустила их на рынок. Затем они уходят для продажи на биржу. Компания должна выбрать правильную цену для акций, иначе вместо прибыли, они принесут ей эмиссионный убыток.

Номинальная цена акций, приобретенных акционерами в Российской Федерации, регулируется законом от 26.12.1995 № 208-ФЗ "Об акционерных обществах". Компания может не только установить номинальную стоимость своих ценных бумаг, но и изменять ее. Это должно быть прописано в уставе организации.

Если сумма уставного капитала изменилась, то компания инициирует перевыпуск акций по новой цене. Они должны быть переданы владельцам. Если сумма уставного капитала не меняется, то компания-эмитент может уменьшить количество акций, а основной капитал накапливается в руках ограниченного круга акционеров. При выпуске дополнительных акций, происходит «размывание» капитала среди большого круга акционеров.

Инвестор должен понимать, что номинальная стоимость выпущенных акций обычно ниже рыночной. Рыночные цены – это стоимость акций, за которую они продаются и покупаются на свободном рынке. Важно понимать, что рыночная стоимость может меняться в зависимости от востребованности и предложения, в то время, как номинальная цена остаётся неизменной.

Как только компания впервые приходит на рынок, то рыночная стоимость может быть ненамного выше номинальной. По мере того, как инвесторы проявляют к компании интерес, рыночная стоимость начинает расти. Иногда она поднимается выше номинала в десятки, а то и в сотни раз. По мере того, как ажиотаж спадает, рыночная стоимость тоже снижается, но она всё равно остаётся выше номинальной, если дела у компании идут хорошо. В том случае, когда организация испытывает кризис, то владельцы обыкновенных и привилегированных акций могут столкнуться с тем, что рыночная цена опустится ниже номинальной.

Иногда рыночная и номинальная стоимость совпадают, такая ситуация называется «альпари» и встречается крайне редко. Если акция продается дороже своей номинальной стоимости, такая сделка называется продажей с премией, а если дешевле – продажей с дисконтом. Все эти данные должны быть отражены в финансовой и бухгалтерской отчетности компании.

Рыночная стоимость обычно отражается в процентах от номинальной. Если этот показатель меньше 100%, значит, рыночная стоимость акции меньше номинальной, а если больше 100%, значит, рыночная стоимость акции превышает номинальную.

Эмиссионной называется стоимость ценной бумаги при первичном размещении на рынке, обычно она выше номинальной на сумму, которую называют эмиссионной выручкой. Балансовая стоимость – это результат деления чистых активов компании на число акций в обращении.

Привилегированные акции стоят значительно дешевле обыкновенных, при этом доход по ним отличается незначительно.

Преимущества и недостатки обыкновенных акций

Преимущества и недостатки есть как у обыкновенных, так и у привилегированных акций. Сложно сказать, какие акции выгоднее, это зависит от множества факторов, в том числе от того, какие цели преследует акционер. Рассмотрим, чем отличаются привилегированные акции от обыкновенных, а также выделим их преимущества и недостатки.

Права владельцев привилегированных и обыкновенных акций отличаются по некоторым позициям. Одним из главных преимуществ обыкновенных акций для владельца является право голоса на собрании, то есть акции дают возможность принимать участие в управлении компании. Для российских компаний одна акция равна одному голосу. Такие бумагодержатели имеют право на выкуп акций еще до попадания их на биржу. К недостаткам можно отнести отсутствие гарантий по выплатам и высокую волатильность.

Из преимуществ привилегированных бумаг, помимо получения гарантированного фиксированного дохода, который выплачивается в приоритетном порядке, можно назвать также первоочередное получение выплат в случае ликвидации компании. То есть даже при банкротстве компании-эмитента вероятность возврата инвестиций выше, чем в случае с акциями другого типа.

Для долгосрочных инвестиций целесообразнее выбирать привилегированные акции благодаря их низкой волатильности. Их цена привязана к процентным ставкам, поэтому бычьи и медвежьи тенденции влияют на их стоимость в меньшей степени. Также данный тип акций регулярно проходит оценку крупными рейтинговыми агентствами, высокие рейтинги положительным образом влияют на статус компании и дают инвесторам уверенность в завтрашнем дне.

Минусами покупки таких акций является отсутствие управленческих полномочий, возможность приостановки выплат по дивидендам, а также ограниченный потенциал роста дохода. В случае высокого корпоративного дохода эмитента обыкновенные акции принесут более высокий доход, так как он не фиксирован.

Какими правами обладает владелец простой акции

Права владельца обыкновенной акции:

- получение дивидендов согласно количеству акций у него в портфеле;

- получение части имущества при ликвидации АО;

- получение информации об акциях и деятельности компании-эмитента;

- участие в принятии решений и управлении средствами АО.

Также держатели обыкновенных акций имеют право голоса на собрании акционеров (сколько акций – столько и голосов) и право на выкуп бумаг в случае дополнительных эмиссий до размещения на биржевых площадках.

Как купить обыкновенные акции

Простые акции можно приобрести на бирже (надёжные бумаги компаний, которые прошли процедуру листинга) и на внебиржевом рынке (не допущенные к торгам на бирже). Второй вариант подходит опытным инвесторам, поскольку риски покупки акций вне биржи очень велики.

Порядок покупки ценных бумаг:

- Выбираем рынок, например ММВБ.

- Выбираем брокера, например, Сбер или Тинькофф банк.

- Открываем счёт для торговли.

- Устанавливаем на компьютер торговый терминал (программу для торговли).

Держатели обыкновенных акций имеют право потренироваться на тестовом сервере, выполнить несколько операций в демо-режиме. Затем нужно внести деньги на брокерский счёт, выбрать акции и купить их.

Как торговать простыми акциями

Порядок покупки ценных бумаг:

- Выбираем рынок и брокера.

- Открываем счёт для торговли (брокерский или ИИС).

- Устанавливаем на компьютер торговый терминал (программу для торговли).

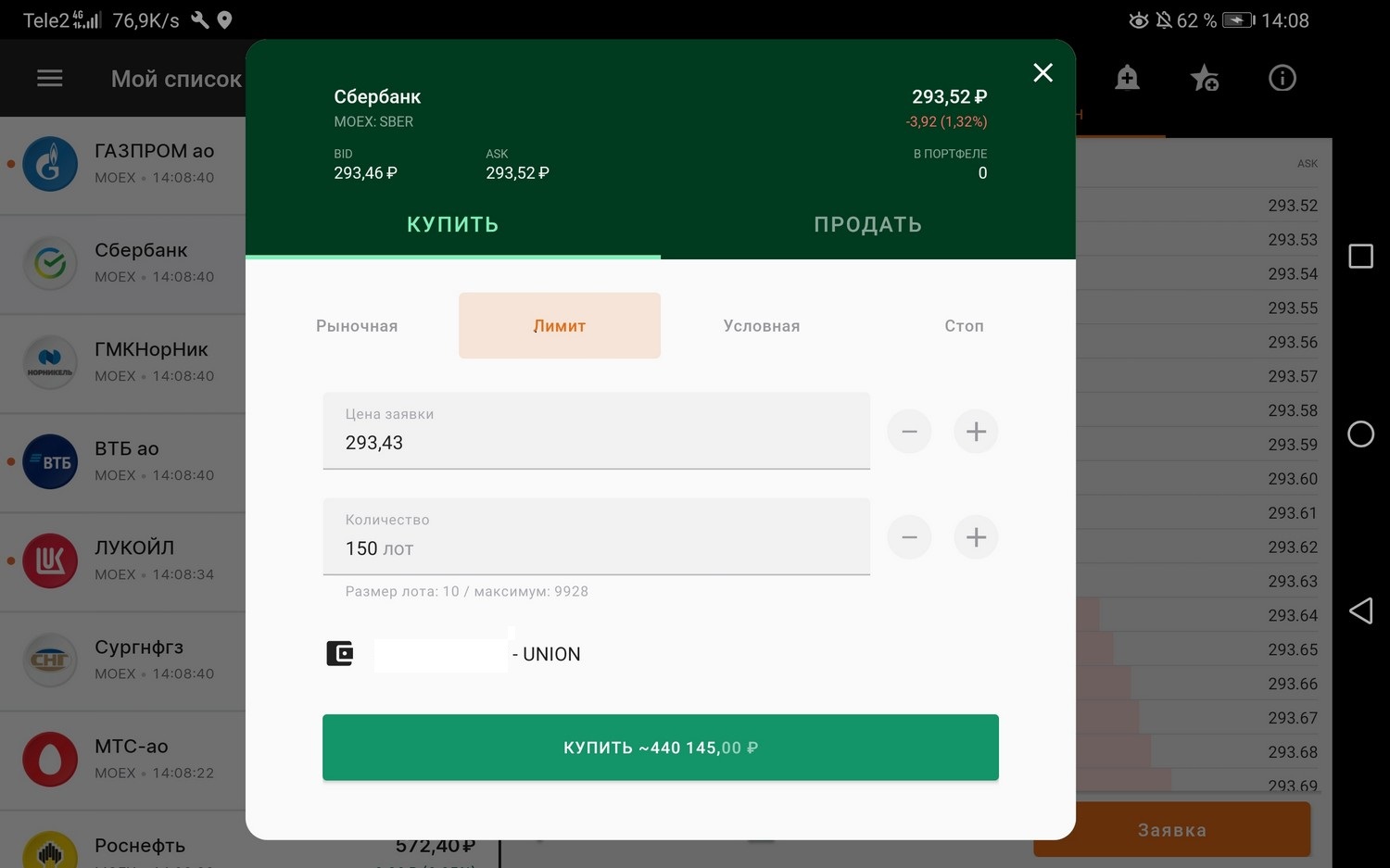

Как только на брокерском счёту появились средства, можно выставлять заявки для торговли акциями. Брокер предоставит доступ к терминалам для торгов. Например, так выглядит интерфейс при покупке акций Сбербанка.

Дивиденды по обыкновенным акциям

Обыкновенная акция дает право на выплату дивидендов. Но сначала совет директоров объявляет о том, что есть прибыль и её можно выплатить в качестве дивидендов. Собирается собрание акционеров, где участники подтверждают, что будут выплаты и в каком размере. Затем назначается дата закрытия реестра. Если вы купили акции позже, чем за два дня до этой даты, то вы дивидендов не получите.

Сравнительная характеристика обыкновенных и привилегированных акций

Простые акции отличаются от привилегированных наличием прав. Владельцы привилегированных акций не имеют права голосовать на собраниях, но могут получать гарантированные дивидендные выплаты. У держателей обыкновенных акций есть право голоса, но дивидендные выплаты они получают только в том случае, если есть указание совета директоров.