Опционы на акции

Чтобы торговать на бирже и зарабатывать на инвестициях, нужно разбирать в специфической терминологии и понимать, что означает тот или иной показатель. В этой статье разберёмся, что означает термин «опцион» и рассмотрим примеры с использованием этого показателя.

Что такое опцион

Опцион — это договорённость о продаже ценных бумаг за определённую стоимость и в конкретный срок между покупателем и продавцом. Цена сделки называется страйком или ценой страйка, актив – базовым активом, а дата, в которую происходит сделка, датой экспирации. В данной ситуации, покупатель – это держатель опциона, а продавец – надписатель.

Для покупателя опцион на покупку акций – это его право на совершение сделки. Если он не захочет, то может не совершать сделку и тогда потеряет только премию, за которую купил опцион. Для продавца опцион – это обязательство продать какой-то актив на определённых условиях, он должен исполнить контракт, даже если ему это невыгодно.

Рассмотрим опцион на примере. Одна акция компании «Икс» стоит 100 рублей. Инвестор предполагает, что ценные бумаги этой компании в будущем вырастут в цене. Он хочет купить 100 акций, но пока у него недостаточно денег. Тогда он заключает контракт на опцион, заплатив продавцу 300 рублей. Благодаря этому он получает возможность в будущем купить 100 акций компании «Икс» по 100 рублей.

Если акции компании «Икс» не вырастут в цене или, наоборот, упадут, то покупатель может их не приобретать. Но если они вырастут и будут стоить 110 рублей, то держатель опциона может воспользоваться правом купить 100 акций по 100 рублей и тут же перепродать их, заработав на этом деньги. Мы можем легко рассчитать прибыль продавца: (110 – 100) х 100 штук – 300 = 700 рублей.

В данном случае базовым активом будут акции компании «Икс», а цена страйка составит 300 рублей. Опцион, который обеспечивает покупателю право на покупку, называется call-опцион. Опцион, который обеспечивает покупателю право на продажу базового актива, называется put-опцион. Два вида этих контрактов обычно называют «колы» и «путы».

Опционный контракт заключается на точный срок: неделя, декада, квартал и т. п. Держатель опциона может воспользоваться своим правом на покупку в конце срока или в любой момент до истечения этого срока.

Покупатель и продавец при совершении сделки несут разные риски (покупатель может отказаться от сделки, если она ему невыгодна, продавец – не может), поэтому покупатель выплачивает продавцу премию. По сути, цена опциона – это плата за риск, который принимает на себя продавец опциона, так как он не может отказаться от исполнения опциона, и его убытки потенциально не ограничены. В отличие от него покупатель опциона рискует потерять только уплаченную премию и может отказаться от исполнения, если сделка будет ему невыгодна.

Сделки с опционами Call

Рассмотрим примеры, которые показывают, как влияет цена базового актива на доход. Участник торгов может выступать в качестве продавца или покупателя опциона, а сам опцион может быть «пут» или «кол». Это дает четыре возможных позиции, которые может занять инвестор.

Покупка опциона call

Опцион call обеспечивает покупателю возможность купить некоторое количество акций по цене страйка в дату исполнения опциона. Если сделка не устроит покупателя, то он потеряет лишь стоимость страйка. Если стоимость базового актива увеличится, то он получит прибыль.

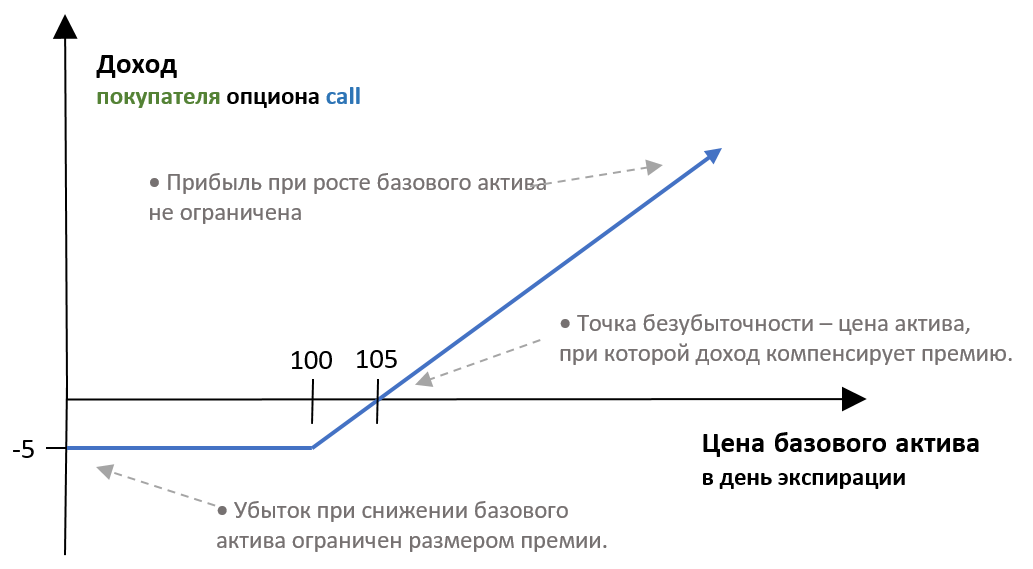

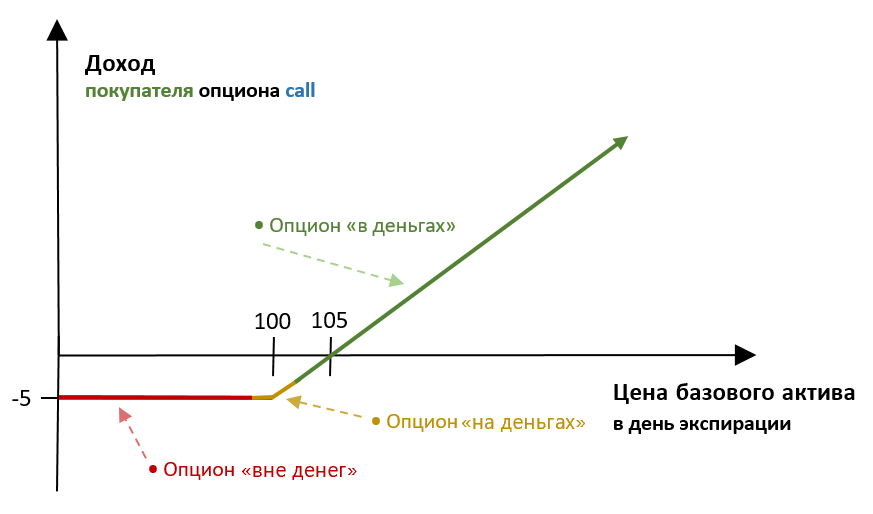

Покупатель рискует только премией, которую ему требуется заплатить при заключении контракта. Его инвестиция принесёт прибыль при росте цены базового актива, и она не ограничена. На рисунке видно, как изменяется доход (ось Y) держателя опциона «кол» со страйком 100 руб. и премией 5 рублей в зависимости от цены на бумаги в дату экспирации (ось X). Объем опциона — одна единица базового актива.

Продажа опциона call

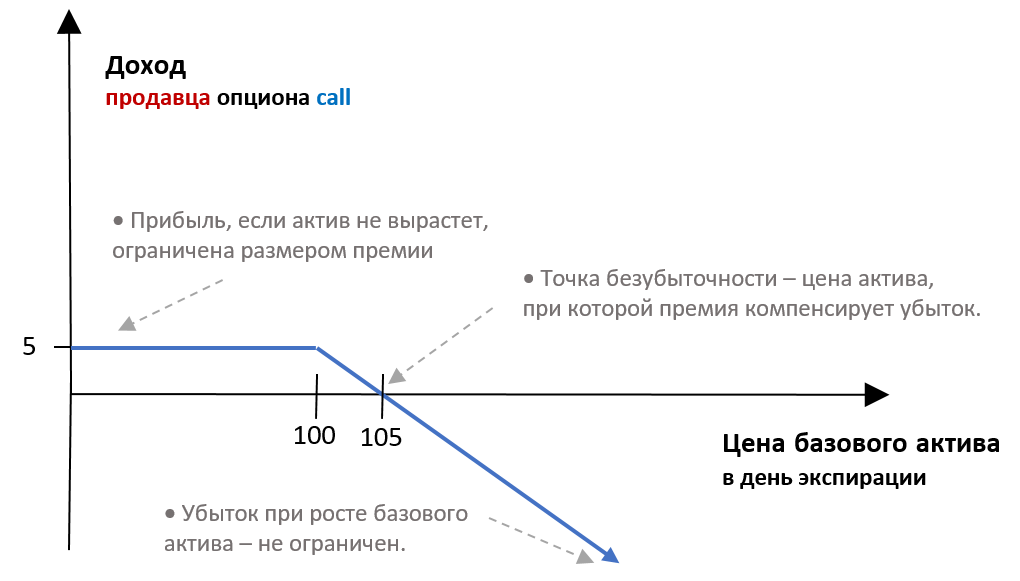

Теперь рассмотрим ситуацию со стороны продавца. Он обязуется продать некоторое количество акций по цене страйка в дату экспирации. Надписатель получает премию от покупателя при заключении опционного контракта. Если стоимость акций поднимется выше цены страйка, то продавец потерпит убытки. Чем выше стоимость акций, тем больше денег теряет продавец.

На рисунке видно изменение дохода продавца опциона «кол» со страйком 100 рублей и премией 5 рублей, которое зависит от цены базового актива на дату экспирации. Объем опциона — одна единица базового актива.

Сделки с опционами Put

Покупка опциона Put

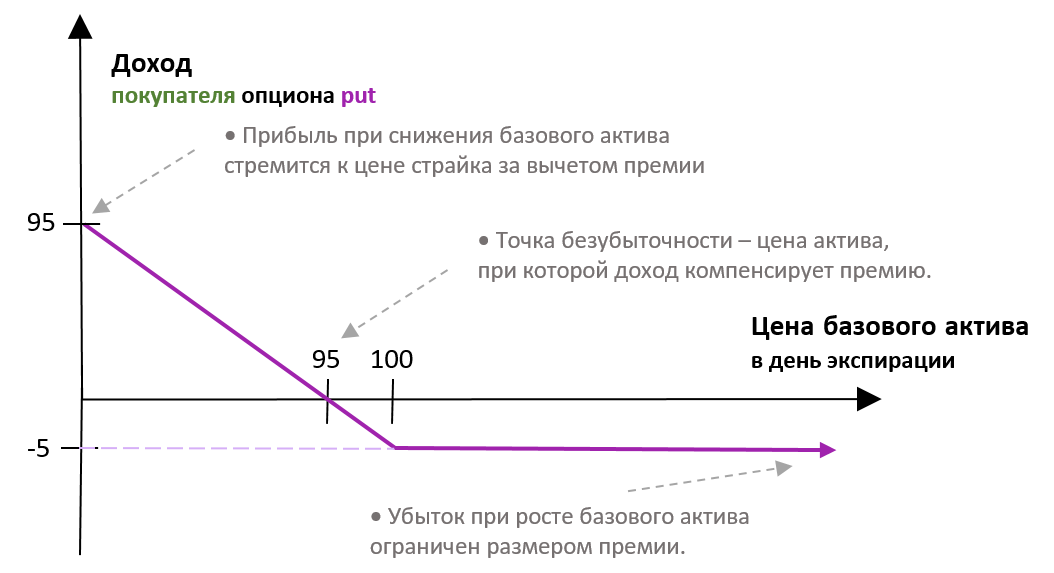

Опцион «пут» позволяет покупателю право продать определенное количество акций по цене страйка в дату экспирации. Если сделка не состоится, покупатель теряет деньги в размере премии продавцу.

Прибыль он получит только в случае снижения цен на акции. При падении стоимости базового актива до нуля, покупатель получит максимальную прибыль.

На рисунке видно, как изменяется доход покупателя опциона «пут» со страйком 100 рублей и премией 5 рублей в зависимости от цены акций на дату экспирации. Объем опциона — одна единица базового актива.

Продажа опциона Put

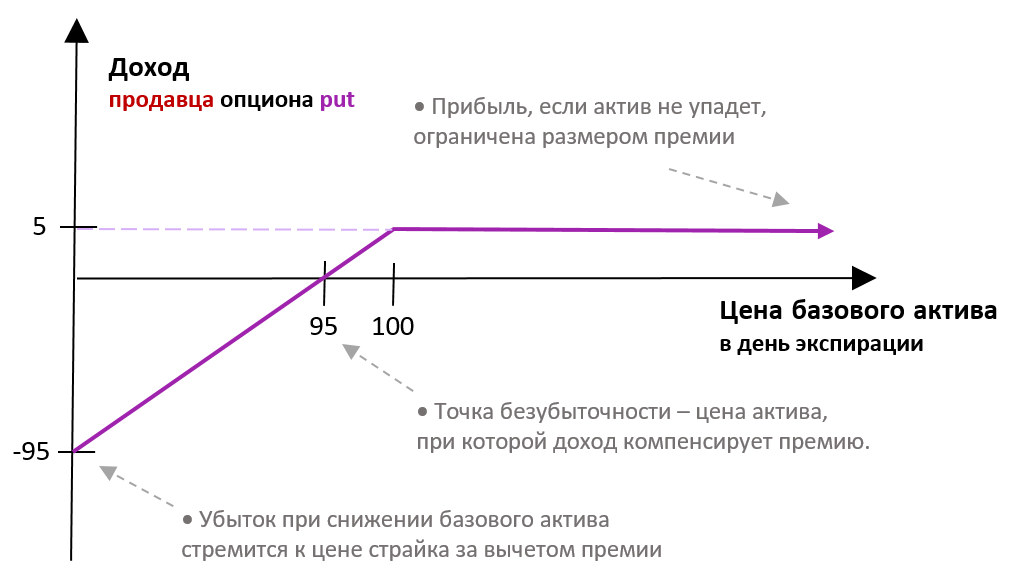

Продавец опциона «пут» обязуется приобрести у покупателя опциона некоторое количество акций по цене страйка в дату экспирации. При заключении контракта, он получает премию. Если же стоимость акций падает ниже цены страйка, продавец теряет деньги. Чем ниже будет стоимость базового актива, тем больше денег потеряет продавец опциона put.

На картинке можно увидеть, как изменяется доход продавца опциона «пут» со страйком 100 рублей и премией 5 рублей в зависимости от цены акций на момент исполнения опциона.

Как определяется цена опциона

Премия выплачивается продавцу однократно в момент заключения контракта, она зависит от двух моментов: внутренней стоимости и временной стоимости.

Внутренняя стоимость

Внутренняя стоимость – это потенциальный доход покупателя опциона, если бы сделка состоялась в настоящий момент (без учета уплаченной премии). Этот показатель может быть положительным или равным нулю и зависит от разницы между стоимостью акций и ценой страйка.

Для опциона «кол» внутренняя стоимость равна нулю, если цена базового актива ниже или равна цене страйка. Если стоимость акций превышает цену страйка, то внутренняя стоимость положительна и равна их разнице.

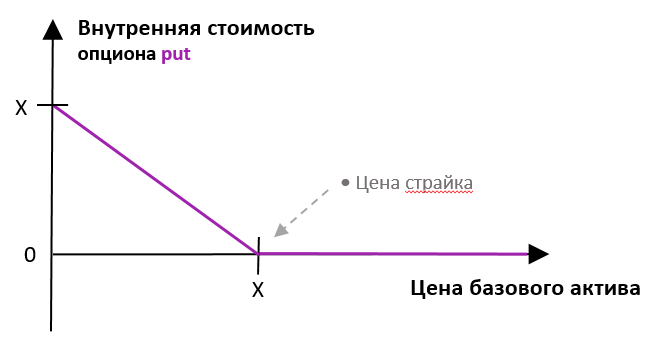

Для опциона «пут» внутренняя стоимость равна нулю, если цена базового актива выше или равна цене страйка. Если стоимость акций ниже цены страйка, то внутренняя стоимость положительна и равна их разнице.

Соотношение страйка и цены базового актива предполагают три состояния, когда может торговаться опцион на покупку акций.

- Если внутренняя стоимость опциона выше нуля, тогда говорят, то он торгуется «в деньгах» (ITM - in the money).

- для опциона «кол»: когда текущая цена акций больше страйка.

- для опциона «пут»: когда текущая цена акций меньше страйка.

- Если акции торгуются рядом с ценой страйка и внутренняя стоимость приближается к нулю, то опцион торгуется «на деньгах» (ATM – at the money, около денег).

- Если акции торгуются далеко от цены страйка и внутренняя стоимость равна нулю, то говорят, что опцион торгуется «вне денег» (OTM – out the money).

- для опциона «кол»: когда текущая стоимость акций меньше цены страйка.

- для опциона «пут»: когда текущая стоимость акций больше цены страйка.

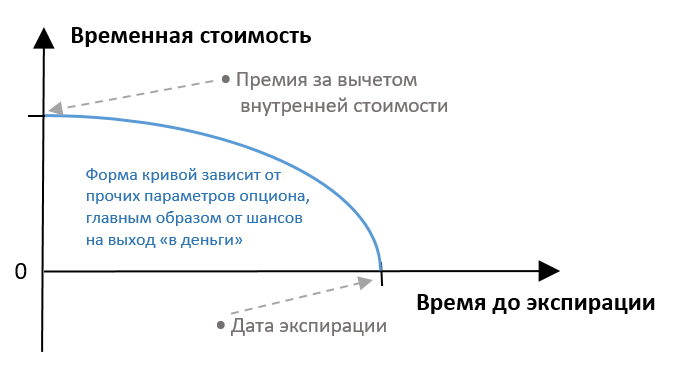

Временная стоимость

Опционный контракт всегда представляет риск для продавца. Чем больше времени до даты истечения контракта, тем больше вероятность того, что опцион окажется «в деньгах» и продавец потеряет деньги. Поэтому в премию опциона входит компенсация за риски, которая падает до нуля к дате экспирации.

Формула Блэка-Шоулза

Прежде чем купить опционы на акции, нужно также просчитать временную стоимость – компенсацию за риск. При этом нужно учитывать не только время до экспирации, но и текущую стоимость акций, их волатильность, уровень безрисковой доходности и прочие важные моменты.

Формула Блэка-Шоулза учитывает все важные параметры опционов. С её помощью можно просчитать теоретическую стоимость опциона или премию. Инвестору не обязательно знать эту формулу и уметь рассчитывать нужные параметры. В торговых терминалах расчёты производятся автоматически. Обычно при расчётах используются некоторые формулы (греки), которые отражают чувствительность цены опциона к определенным параметрам.

Опционы на Московской бирже

На ММВБ опционы по ценным бумагам торгуются на срочном рынке. Здесь базовый актив – только фьючерсы. Например, опцион на акции Сбербанка купить нельзя, можно купить только опционы на фьючерсы Сбербанка. Обычно, объем опциона равен одному фьючерсу.

К наиболее ликвидным относятся опционы на ближние фьючерсы индекса РТС, USD/RUB, Brent и акций Сбербанка. Также можно заключить опционный контракт на фьючерсы Газпрома, ВТБ золото, серебро и пару EUR/USD.

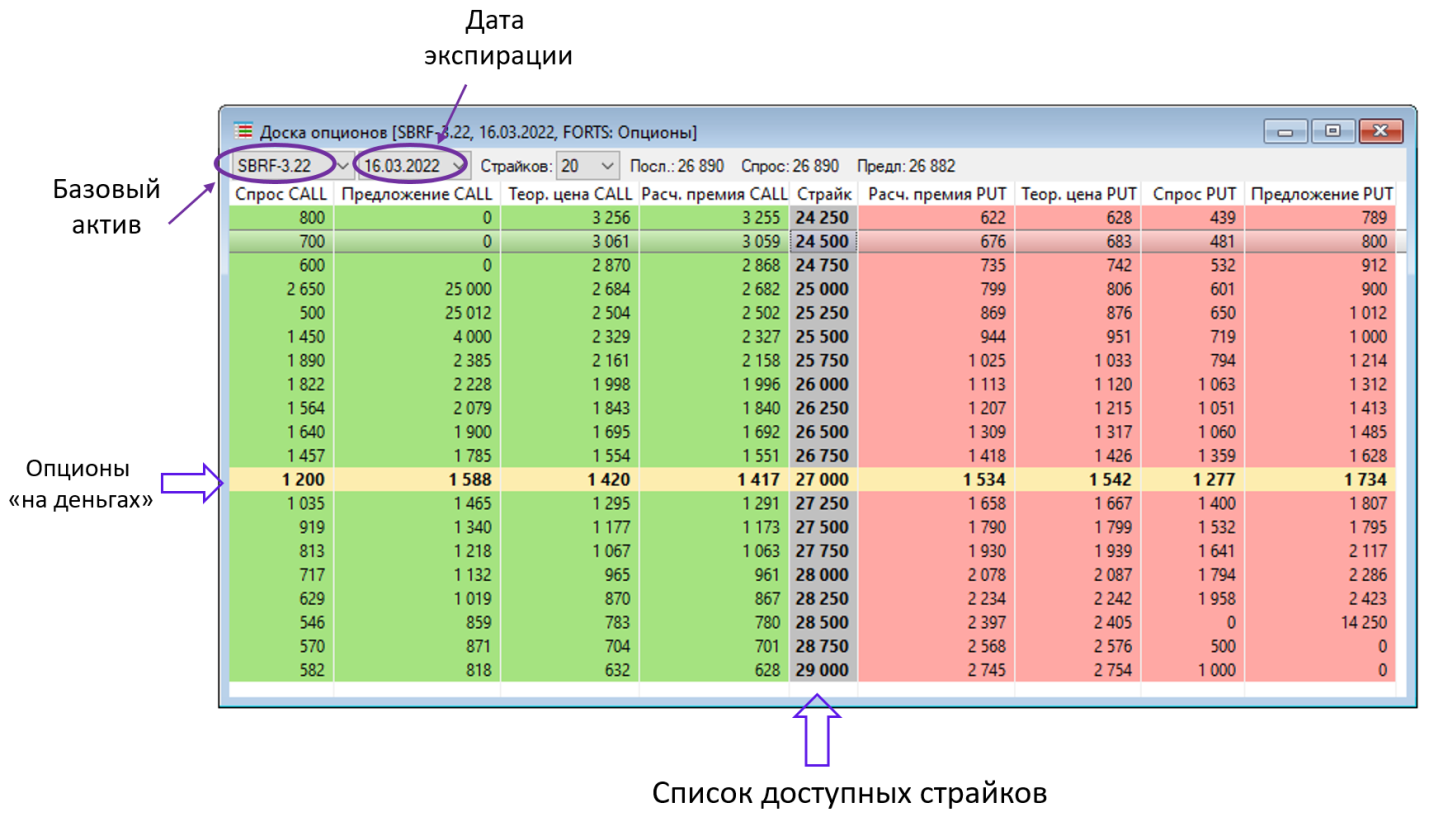

Начинающим инвесторам поможет купить базовый актив специнструмент «Доска опционов». Для этого нужно зайти в меню «Создать окно» –> «Все типы окон» –> «Доска опционов». Выглядит она так:

В каждой строке вы видите параметры опциона с определённой ценой страйка. Справа «путы», слева – «кулы».

В столбцах «Спрос CALL» и «Предложение CALL» размещены лучшие заявки на покупку и продажу опциона call. Похожие параметры для «пута» размещены в столбцах «Спрос PUT» и «Предложение PUT». Открыть полный стакан заявок для интересующего опциона можно, сделав двойной щелчок мышкой по нужной строке.

Обратите внимание на столбец «Теоретическая цена опциона» здесь вы видите оценку, рассчитанную по формуле Блэка-Шоулза. Можно навести на строки правой кнопкой мышки, нажать на всплывающее окно «Редактировать таблицу», тогда в открытом окне отобразятся другие столбцы, например, расчётные значения «греков» и т. д.

Особенности опционов на Мосбирже

На ММВБ все опционы «американского типа», это означает, что покупатель может инициировать исполнение своего контракта в любое время до даты экспирации. Когда покупатель к моменту исполнения не инициировал аукцион, то включается автоматическое исполнение, но только тогда, когда опцион оказался «в деньгах».

Что касается сроков, то опционы могут проходить один раз в неделю, в месяц или в квартал. Первые два относятся к поставочным, при исполнении опциона происходит поставка базового актива (фьючерса). Опционы, которые проходят раз в квартал относятся к расчетным, при исполнении продавец и покупатель просто получают финансовый результат, исходя из цены базового актива и размера премии в момент сделки.

Все опционы на Мосбирже являются маржируемыми. При заключении сделки с опционом на вашем счете будет резервироваться определенная сумма, которая будет каждый день пересчитываться в зависимости от движения базового актива и срока до экспирации. В момент исполнения вы сможете окончательно зафиксировать финансовый результат.

Риски при торговле опционов

Рискованно продавать опционы в шорт, то есть активы, которые не учтены на брокерском счете участника торгов. Активы для нее трейдер получает в кредит от брокера, а сама сделка относится к необеспеченным маржинальным. В этом случае вы берете на себя обязательство исполнить опцион независимо от того, какие условия сложились на рынке. При этом размер потенциальных убытков ничем не ограничен.

Если вы продаете в шорт опцион на покупку акции, ваши возможные убытки никак не ограничены, так как не ограничен и рост самих акций. Если же вы купите опцион, то ваши убытки (без учета комиссий) не превысят размера премии, которую вы заплатите при покупке опциона.

Продажа опциона в шорт чем‑то похожа на работу страховой компании: она продает клиенту страховой полис (опцион), получает за это деньги (опционная премия) и надеется, что страховой случай (исполнение опциона) так и не произойдет — тогда страховая компания (продавец опциона) получит доход.

Но если покупатель опциона всё же потребует его исполнения, то продавец опциона будет обязан выполнить условия контракта — и для него это будет означать убыток. Например, сейчас акции компании «Икс» стоят 150 $, и вы продали в шорт опцион на их покупку, если цена достигнет 200 $.

Вскоре цена превысила отметку в 200 $ и продолжила расти. Теперь вам нужно выполнить свои обязательства по опциону, но для этого сначала придется купить эти акции по рыночной цене. А так как рост стоимости акций на бирже ничем не ограничен, ваши потенциальные убытки в описанной ситуации тоже могут быть абсолютно любыми.

Другие опционы

Немаржируемые и маржируемые опционы

Маржируемые опционы – это операции, связанные с куплей-продажей опциона, при которых не происходит движения денежных средств на счетах продавца и покупателя, однако, сумма гарантийного обеспечения в полном размере резервируется на торговых счетах сторон, участвующих в сделке.

Немаржируемые опционы выглядят следующим образом. При совершении сделки средства на торговых счетах клиентов движутся в реальном времени, согласно условиям сделки. Покупатель отдаёт бирже стоимость премии со своего счёта, перечисляемой в дальнейшем продавцу. При этом выполняются следующие условия: покупатель не передаёт в резерв гарантируемое обеспечение сделки, в то время как у продавца эта сумма резервируется в полном объёме.

Американские и европейские опционы

Американский опцион — вид call - или put-опциона, закрепляющий право держателя или эмитента соответственно на досрочное погашение облигации в любой день установленного заранее периода. Как правило, облигации с американским опционом предусматривают lock-up-период, в течение которого бумага не может быть погашена в рамках американского опциона.

Европейский опцион — это контракт, по которому покупатель контракта получает право, но не обязательство, совершить покупку или продажу какого-то базового актива по заранее оговоренной цене в определенный договором момент в будущем. Базовым активом может быть акция или курс валют. Опцион на курс валют называется. FX-опционом, он дает право обменять одну валюту на другую по заранее фиксированному курсу.

Поставочные опционы

Поставочный опцион при неблагоприятном для держателя изменении цены базового актива предусматривает сделку с этим активом по заранее оговорённой цене.